日経平均株価と不動産価格の関係性

投稿日2024/08/19

- 日経平均株価が上がると、不動産価格も上がると言われます。

- 日経平均株価は日本を代表する企業で構成された株価指数で、不動作価格とも強い関係のある、日本経済の状況を表すバロメーターです。

- 本記事では、日経平均株価と不動産価格の関係ついて、連動する理由や過去の推移を分析して解説します。

- また、今後の見通しとして、日経平均株価をどのように見れば、不動産投資に役立つのかも説明しましょう。 不動産投資のヒントとして参考にしてください。

日経平均株価が上がると、不動産価格も上がると言われます。

日経平均株価は日本を代表する企業で構成された株価指数で、不動作価格とも強い関係のある、日本経済の状況を表すバロメーターです。

本記事では、日経平均株価と不動産価格の関係ついて、連動する理由や過去の推移を分析し、今後の見通しを解説します。

また、上昇を続けてきた日経平均株価は2024年8月に急落しました。

投資用不動産を保有する多くの投資家にとって、日経平均株価が所有不動産にどのような影響を与えるかは気になるトピックのようです。

売却に動くのか、保有し続けるのかの判断基準ともなりますので、あらためてその関係性について確認していきましょう。

日経平均株価が上がると不動産価格も上がる

はじめに日経平均株価が上がると不動産価格も上がる理由を解説しましょう。

また、日経平均株価と不動産価格では、上昇の仕方が異なるため、それぞれの動きの違いについて説明します。

日経平均が上がると不動産価格も上がる理由

日経平均株価が上がると、不動産価格も上がると言われます。

考えられる理由として、次の3点を説明します。

・日経平均株価の景気に対する先行性

・日経平均株価上昇の資産効果

・企業業績が好調

日経平均株価の景気に対する先行性

理由の一つは、日経平均株価の景気に対する先行性が挙げられるでしょう。

日経平均株価は景気の先行指標として見られるため、株価が上昇すると景気が良くなると考える方が増えます。

景気が良くなると考え、将来に対する期待感が生まれると、消費や投資に対する前向きな心理が芽生え、不動産市場にもよい影響を与えます。

日経平均株価上昇の資産効果

また、資産効果も理由の一つに考えられるでしょう。

日経平均株価が上昇すると株式投資をしている方たちは、評価益がある状態もしくは実現益を得た状態となり、保有資産が増加し投資余力が生まれます。

株式における資産効果とは、株式投資により資産を増やした方たちが、積極的に投資や消費をおこなうことです。

株式投資で資産を増やした方のなかには、不動産に投資する方も少なからずいるため、日経平均株価上昇による資産効果で、不動産価格も上昇すると考えられるでしょう。

企業業績が好調

さらに日経平均株価が上がるときは、企業業績が向上しているときです。

企業の業績がよいときには、雇用の拡大と賃金の上昇が見込まれます。

とくに都市部では、よりよい職を求めて人口が流入するため、賃貸物件の需要が増加し、不動産価格や賃料の上昇につながるでしょう。

日経平均株価と不動産価格の動きの違い

日経平均株価が上がると不動産価格も上がる理由を説明しましたが、上昇の仕方には違いがあります。

続いて日経平均株価と不動産価格の動きの違いについて説明しましょう。

時間の違い

日経平均株価と不動産価格の動きには、時間のずれがあります。

具体的には日経平均株価が上昇してから、およそ半年から1年程度の期間を経て不動産価格が上昇する傾向が強いです。

時間の違いが生まれる大きな理由は、それぞれの取引のプロセスの違いにあると考えられます。

株式の取引は、リアルタイムで変動する価格に対して、注文を出すと即約定し、受け渡しも3営業日です。

一方、不動産取引では売り出してから成約するまでの期間が、おおむね半年から1年程度かかるでしょう。

この時間の差が、それぞれの動きの違いの理由と考えられます。

不動産の種類に違い

日経平均株価が上がるとき、不動産価格の連動率は、不動産の種類により異なる点には注意が必要です。

具体的には、日経平均株価が上がるときには、マンション価格の方が戸建て価格よりも上がる傾向があります。

マンションの方が立地や築年数、広さなどの条件が画一的で、市場での比較がしやすいため、投資家には選びやすい点が理由だと考えられるでしょう。

後述する不動産価格指数と日経平均株価の過去の推移を見ても、日経平均株価が上昇している期間は、マンション価格指数のほうが戸建てよりも上昇が顕著なことが判ります。

反対に、日経平均株価が下がるときには、マンション価格から連動して下がる可能性がある点に注意が必要です。

価格変動幅の違い

日経平均株価と不動産価格は連動する傾向がありますが、価格の変動幅には明確な違いが見られるでしょう。

日経平均株価は225銘柄に分散投資をしていますが、短期的な変動幅が大きい点は注意が必要です。

価格変動幅が大きいことは、日経平均株価を含めた株式の特徴で、1日に10%上下する場合もあれば、1カ月に20%上下する場合もあります。

一方で、日経平均株価の変動幅と比較して、不動産価格の変動幅は緩やかです。

不動産価格は毎日算出されるものではなく、一斉に1日で10%動くことは、取引に一定期間を必要とする市場の仕組みからも考えられません。

日経平均株価とは?不動産投資との違い

次に日経平均株価の基礎知識について確認した上で、上昇している理由について解説します。

また、上昇を続てきた日経平均株価ですが、2024年8月に大きな下落に見舞われました。

下落の状況と要因についても説明しましょう。

日経平均株価とは?

まずは日経平均株価について確認しましょう。

日経平均株価とは、東京証券取引所のプライム市場に上場する約2、000銘柄のなかから、各業種を代表する企業を225銘柄選定した株式指数です。

日本を代表する225銘柄の平均株価で、日本経済全体の動向を表す指標と言えます。

日経平均株価は、流動性の高さが特徴の一つで、日本のみならず海外の投資家も取引に参加しているグローバルな株価指数と言えるでしょう。

上昇の理由

日経平均株価は、2013年アベノミクス以降、一時的な下落はありましたが、長期的に見ると一貫して上昇し、とくに2024年7月には、バブル時の高値を更新して推移しました。

ここから、日経平均株価が上昇してきた主な理由を4点説明します。

・低金利の継続

・米国株の上昇

・円安の進行

・新NISAの導入

低金利の継続

2013年から始まったアベノミクスの特徴の一つは、金融緩和による低金利で消費と投資の意欲を刺激した点です。

金利が低いと、銀行に預金をしても利息はほぼつかないため、利益を求める資金が株式市場へ流入する要因となります。

さらに低金利環境は、企業の資金調達を容易にする効果もあり、設備投資や事業拡大を促進しました。

結果として、企業の業績は向上し、株価が上がるよい循環が生まれます。

日本銀行の金融緩和は、2023年の黒田元日銀総裁の交代まで継続し、日本の株式市場への資金流入を後押ししたと考えられるでしょう。

アメリカ株の上昇

日本株式の上昇以上に、アメリカの株式は上昇している点を認識しましょう。

アメリカ経済は世界経済を牽引する存在であり、日本の景気にも大きな影響を与えます。

アメリカ経済は、2000年以降、アマゾンドットコムやアップルなどIT企業のなかから大きな成長を見せる企業が多く生まれ、世界経済において一人勝ちと呼ばれる状態になりました。

アメリカ株式市場と日経平均株価の連動性は高く、アメリカ株式の上昇とともに日経平均株価も上昇を続けました。

円安の進行

歴史的な円安が進行したことも、日経平均株価の上昇要因だと考えられています。

円安には、輸出企業の利益を増加させる効果がある一方で、輸入企業の業績には悪影響を与えるデメリットがあるでしょう。

しかし、日経平均株価に採用される日本を代表する企業には、自動車や半導体など輸出企業が多いです。

円安の進行によりメリットを受ける企業が多いと市場は判断し、日経平均株価上昇の材料とされてきました。

新NISAの導入

新NISAも日経平均株価上昇の要因と考えられます。

2024年1月より従来のNISA制度が改正されて、新NISAに生まれ変わりました。

新NISAでは、旧制度と比較して投資上限額が大幅に引き上げられ、有限であった非課税投資期間も無期限に変更となり、利用しやすくなったと評判です。

新NISAをきっかけに株式投資をはじめる方も多く、市場への資金流入の一因と考えられます。

日経平均株価の足元の動き、ブラックマンデー以上の大暴落

上昇を続けてきた日経平均株価ですが、2024年7月11日に過去最高値42,224円に到達した後、2024年8月5日に4,452円と過去最大額の下落を記録しました。

大きく下落した原因は、これまでゼロ金利政策を続けてきた日本銀行が政策決定会合で利上げを決定したことと考えられています。

過去10年以上続いてきた金融緩和環境が変化するとして、市場が大きく反応しました。

日本の金利が上昇する方向にあるのに対して、アメリカは金利の低下が予想され、為替レートが円高方向に進んだことも、日経平均株価にはマイナスの要因といえるでしょう。

2024年8月、日本銀行の内田副総裁は講演で、「金融資本市場が不安定な状況で利上げをすることはない」とコメントしており、バランスを意識した金融政策がとられると予想されますが、金利の状況と日経平均株価の動向には、今後注意が必要です。

過去の推移を分析

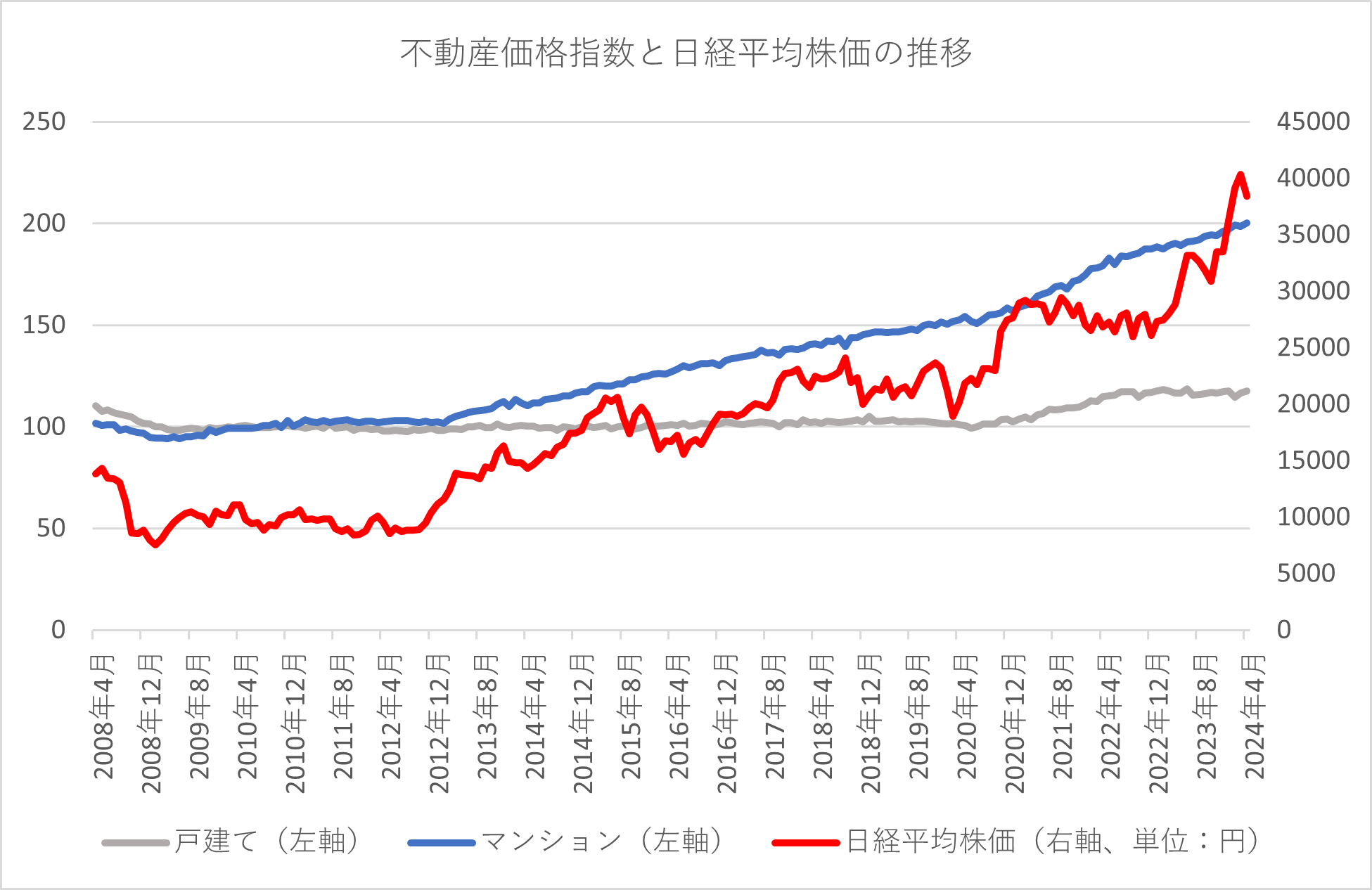

続いて日経平均株価と不動産価格の推移をグラフにして、連動する傾向があることを確認しましょう。

※国土交通省 不動産価格指数、日経平均プロフィル ヒストリカルデータから株式会社FGH作成

グラフは戸建て(灰色)とマンション(青色)の不動産価格指数と日経平均株価(赤色)の推移をあわらしています。

グラフ内の推移で特徴的な部分を解説しましょう。

2008年リーマンショック

まず2008年はアメリカの大手証券会社リーマンブラザーズが破綻して金融危機が起こり、リーマンショックと言われる時期です。

リーマンショック時の日経平均株価は大きく下落しており、10,000円割れも経験しています。

一方で、不動産価格指数は、日経平均ほどの下落幅には至らず、不動産の安定性を示す結果となりました。

2013年アベノミクス以降

続いて、2013年以降は、アベノミクスによる金融緩和がおこなわれた時期で、日経平均株価の上昇傾向が始まります。

同時に不動産価格指数の上昇もみられますが、戸建てよりもマンション指数の上昇の方が顕著です。

日経平均株価に連動しやすいのは、戸建てよりもマンション価格であることが判ります。

2020年代コロナ禍以降

2020年以降を見ると、コロナ禍で一時的に大きな下落があったものの、金融緩和の継続や円安の進行を理由に日経平均株価の上昇傾向は続きました。

日経平均株価に連動して不動産価格指数も上昇傾向が続き、とくにマンションの価格指数は、2020年以降に非常に力強い上昇を継続しています。

しかし、日経平均株価の上昇には企業の業績の裏付けが必要で、無制限に上昇し続けることはできない点に注意が必要です。

今後の見通しは?

最後に日経平均株価と不動産価格について今後の見通しを説明しましょう。

とくに投資用不動産を保有する方には、売却を考える時期に入ったと考えられます。

株式会社FGHはワンルームマンション売却に特化した収益不動産の仲介業者です。

過去10000件以上の取引実績、最新の取引事例、今後の経済情勢も踏まえ、お客様の様々な状況にあったオンリーワンプラン型のコンサルティングをさせて頂きます。

成約価格や在庫件数など、不動産価格の推移をわかりやすくまとめたマーケットレポートを配信中です!

金利の動向を注視

日本銀行は、2024年8月の金融政策決定会合で、政策金利を0.25%引き上げして、10年以上続いたゼロ金利政策を終了させました。

長く続いた低金利環境に変化があることから、前述の通り日経平均株価は記録的な下落を見せます。

日本の金利が欧米並みの水準まで上がるためには、まだ時間が必要だと考えられますが、金利の上昇については注視する必要があるでしょう。

金利上昇は、日経平均株価のみならず不動産価格にもマイナスの影響を与えます。

上昇幅次第では、住宅ローンや不動産投資ローンの金利も上昇する可能性があり、不動産購入意欲の減少につながる可能性があるため、注意が必要です。

日本経済の方向性を知るためには、日経平均株価をチェック

日本経済の方向性を知るためには、日経平均株価をチェックしましょう。

前述の通り、日経平均株価は日本経済を代表する225銘柄で構成される指数で、日本経済の方向性を表す先行指標です。

日経平均株価が上昇傾向にあるときは、日本経済もよい状態にあると考えられ、不動産投資をするタイミングとしては、よいタイミングと言えます。

反対に日経平均株価が下落傾向であるときには、世の中の消費や投資が抑えられる可能性があり、不動産投資には慎重な姿勢が求められるでしょう。

投資用不動産は売却を考える時期

2024年8月に上昇を続けてきた日経平均株価は、これまでゼロ金利政策を続けてきた日本銀行の政策変更をきっかけに、大きな下落を経験しました。

現在の日本は、長らく続いた金融緩和が終わり、金利が上昇していく局面に切り替わる、大きなパラダイム変化に直面しています。

投資用不動産を保有する方は、売却を検討する時期にさしかかったと言えるでしょう。

不動産の売却には、平均で3~6か月、長い場合には1年程度掛かることもあります。

周囲が売却したのを見てから、自分もと動き出しても、物件が売却できるのは相当先になり、価格は現在よりも下落している可能性があります。

投資用不動産の売却を考えている方は、相場の調査や査定の依頼など、手遅れになる前に早めに動き出すことをおすすめします。

まとめ

日経平均株価が上がると、不動産価格も上がる傾向があり、本記事では理由と過去の推移を解説しました。

日経平均株価は日本経済を表すバロメーターであり、動向をチェックすると、不動産投資のタイミングを計る上でも、有用な情報が得られるでしょう。

日本銀行がこれまで継続してきたゼロ金利政策を解除して政策金利を引き上げたことをきっかけに、2024年8月、日経平均株価は過去最高額の下落を記録しました。

今後、日本の金利が上昇することを考えると、既にローン負担を重く感じている方は売却を検討する時期に差しか掛かっていると考えられます。

また、近年の投資用不動産の売却価格は、エリアによってかなりの上下変動があることがわかっています。

まずはご自身の保有物件の現在の価値を把握することから始めてみましょう。

株式会社FGHでは、空室リスクや家賃の下落率も考慮した投資シミュレーター「投資スケルトン」をご用意しています。 FGH独自の2つの投資指標「売却運用率®」と「リスクパーセンテージ®」を用いて、ご所有の不動産の運用価値を分析することができます。

宅地建物取引士 / 賃貸不動産経営管理士 / 住宅ローンアドバイザー

株式会社FGH 代表取締役社長

株式会社アーバンフォース 代表取締役社長

2007年2月フォースグループ創業以来、投資用不動産仲介の第一線でキャリアを積む。

中古ワンルームマンションはもちろん、不動産全般に関する多岐にわたる経験と知識でお客様からの信頼も厚い。

これまで400名以上のお客様の資産形成のお手伝いをしている。

このコラムを書いている人

マンション経営ラボ 編集者

最新の不動産投資情報や株式、投資信託、為替など幅広い投資コンテンツを掲載。 オーナー様自身で最適な不動産の購入・売却・運用の判断材料になる情報をタイムリーに提供いたします。

関連する記事