サブリース契約で利回りを高めるには?仕組みから計算方法まで徹底解説

投稿日2025/10/10

サブリース契約で利回りを高めるには?仕組みから計算方法まで徹底解説

サブリース契約は、不動産投資で安定した収益を得たいと考えるオーナー様にとって魅力的な選択肢の一つです。

本記事では、仕組みから利回り計算のポイント、メリットとデメリットまで、サブリースの基礎を網羅的に解説します。さらに、投資を始めたばかりの方でも取り組みやすいように、わかりやすくまとめています。

投資である以上リスクはつきものですが、それを理解ししっかりと対策を取ることで、サブリース契約でもより高い利回りを狙うことが可能になります。

万一の空室リスクや賃料減額リスクを認識しておけば、キャッシュフローを安定化する施策も検討しやすくなるはずです。

ぜひ最後までご覧ください。

\ FGHにおまかせ /

サブリースと利回りの基本知識

まずはサブリース契約と、投資判断に欠かせない利回りの基本知識について押さえましょう。

サブリース契約とは、貸主から物件を一括で借り上げたサブリース会社が、入居者に転貸することで契約賃料を保証する仕組みです。

この仕組みにより、空室の有無にかかわらず一定の収入が得られるため、不動産投資の安定化を図りやすい点が注目されています。

ただし、保証される賃料額や契約期間など細かな条件によっては、想定より低い利回りとなるリスクに注意が必要です。

サブリースとは?管理委託・自主管理との違い

サブリースは、物件をまるごと借り上げてもらい、貸主には固定や一定割合の賃料が支払われる形式です。

通常の管理委託では、実際の入居者から家賃を受け取り、業者に管理費を支払う仕組みが一般的です。

一方、自主管理ではオーナー様が全ての業務を自ら行うため、手間はかかりますが管理費用を抑えられるメリットがあります。

| 比較項目 | サブリース | 管理委託 | 自主管理 |

|---|---|---|---|

| 内容 | 管理会社が賃借人となり、貸主に一定額の賃料を保証 | 賃貸管理会社に入居者募集・家賃回収・トラブル対応を委託 | 貸主自身で入居者募集・家賃回収・トラブル対応を実施 |

| 空室リスク | なし(賃料保証あり) | 貸主負担(空室時は賃料入らず) | 貸主負担(空室時は賃料入らず) |

| 手間 | ほぼ不要 | 少ない(管理会社が代行) | 多い(全て貸主が対応) |

| 費用 | 賃料の一定割合は管理会社に手数料として支払い | 賃料の5〜10%程度が管理手数料 | 不要 |

| その他 | 賃料が市場より低めになる場合あり、解約金に注意 | 入居者対応やトラブルは管理会社任せ | 全て自己責任、知識や経験が必要 |

表面利回りと実質利回りの違い

利回りは、投資した金額に対してどの程度の利益が得られるかを数値化したものです。

表面利回りは、年間家賃収入を物件価格で割って算出し、経費は含まれないためあくまで概算の指標となります。

一方、実質利回りは管理費や修繕費などを差し引いた実際の手取り額を基準に計算するため、収益性をより正確に把握するうえで有用です。

サブリース利回りを左右する主な要因

サブリース契約による利回りは、契約形態や賃料改定リスクなど多角的な要因によって変動します。

サブリース契約では、初期の保証賃料が魅力的に見える一方で、契約更新時や市場動向によって賃料が見直されるケースがある点に注意が必要です。

契約時に提示される賃料だけでなく、将来的にどの程度の改定リスクが存在するかを把握しておくことで、想定外の利回り低下を防ぐことができます。

✅契約形態(賃料固定型・実績賃料連動型)の違い

✅家賃改定リスク

✅空室の免責期間の有無

✅解約違約金などの想定外の費用の有無

契約形態(賃料固定型・実績賃料連動型)の違い

サブリース契約には、賃料が一定期間固定されるタイプと、市場賃料などに連動して変動するタイプがあります。

賃料固定型は、契約期間中の家賃収入を安定させやすいため、長期的な資金計画が立てやすい点がメリットです。

リスクが比較的低い代わりに、高い利回りを狙いにくい面があります。

一方で、実績賃料連動型では景気変動や地域相場の影響を受けやすく、高利回りが期待できる反面リスクも増大します。

家賃改定リスク

サブリース契約は長期にわたることが多いため、契約期間中あるいは更新時に家賃が下げられるリスクを念頭に置く必要があります。

会社の方針や市場動向によって保証賃料が引き下げられれば、オーナー様の収入も大幅に減少してしまいます。

想定される改定時期や保証水準を事前にチェックし、賃料見直しの条件をよく把握しておくことが重要です。

空室の免責期間の有無

サブリース契約では、入居者が退去した際に一定期間は賃料を支払わない、いわゆる免責期間が設定されている場合があります。

免責期間が長いほど、退去があったときに収益が途絶えるリスクが高まります。

契約前に免責期間の有無と、その具体的な期間をしっかり確認しておくことが大切です。

解約違約金などの想定外の費用の有無

オーナー様の都合で契約を解約する際に、高額な違約金が発生する可能性があります。

これは、売却や別の賃貸経営方法に切り替えたいと考えたときに問題となるケースがあります。

契約締結前に違約金の有無や計算方法を十分に確認することで、不測の出費を回避できるでしょう。

山丸慎太郎

違約金の問題は、オーナー様が一人で悩みを抱えてしまうことが少なくありません。

背景には、サブリース業者への不信感や業界の不透明さがあるのだと思います。

そんなときこそ、投資用不動産のプロにご相談ください。現実的な解決策を一緒に見つけていけるはずです。

サブリース契約による利回りの計算方法

サブリース契約での収支を正しく把握するためには、必要経費を考慮した精密なシミュレーションが欠かせません。

利回りを算出する際は、単純に家賃収入と物件価格だけを比較するのではなく、サブリース特有の費用項目も考慮する必要があります。

保証賃料が固定されている場合でも、通常の賃貸物件と同様に修繕費や保険料などはかかります。

投資物件の取得費用やローン返済、税金、その他諸経費を精査し、現実的なキャッシュフローを把握することが大切です。

シミュレーション時には、将来的な家賃改定やメンテナンス費用の増加も見積もっておくことで、安定性の高い経営プランを構築できるでしょう。

賃料収入・管理費用・手数料の確認

サブリース会社から支払われる賃料は、通常の賃貸経営よりも低めに設定されることが多いです(85%~95%が基準)。

その代わりに空室リスクを回避できる点がメリットですが、その分の差がどの程度なのかを見極めることが大切です。

管理費や手数料も考慮し、実際の手取り額がどれくらいになるかを正確に把握しましょう。

ローン返済を含めた実質利回りのシミュレーション

サブリース契約では、ローン返済額や固定資産税などの支払いがあることを念頭に置く必要があります。

家賃収入だけでなく毎月のローン返済が差し引かれるため、手元に残る資金の額を必ず算出しましょう。

実質利回りを把握することで、投資全体の収益性を正確に評価できます。

サブリース契約で見落としがちな初期費用・修繕費費用

こちらも一般的な賃貸物件と同じですが、物件購入時には仲介手数料、契約印紙税といった諸費用がかかります。

加えて長期運用を視野に入れる場合は、設備の更新や修繕費用の積立も無視できません。

これらを管理費用に含めるか、別で積み立てるかなどを検討し、将来のキャッシュフローに組み込むことが重要です。

長期的な利回りで比較すると自信をもって判断できる

例えば、短期的な表面利回りで比較してしまうと当然手元賃料の低いサブリースの方が利回りも低く出てしまいます。

しかし、空室率、解約違約金、賃貸募集時にかかるADなどを考慮すると一概にどちらが絶対に利回りが高くなるとは言い切れなくなってきます。

どちらも一長一短あり、物件によっては空室リスクをカバーしてくれるサブリース契約の方が最終収支はよくなるケースもあります。

物件価格2,000万円 5年後に売却する予定で利回りを計算してみましょう。

パターン①

| サブリース賃料65,000円一定、解約違約金あり | 金額 |

|---|---|

| サブリース賃料(65,000円 × 60ヶ月) | 3,900,000円 |

| 解約金(65,000円 × 6ヶ月分) | -390,000円 |

| 5年収支合計 | 3,510,000円 |

| 年間利回り換算 | 3.51% |

パターン②

| サブリース賃料当初65,000円変動あり、解約違約金あり | 金額 |

|---|---|

| サブリース賃料(65,000円 × 24ヶ月) | 1,560,000円 |

| サブリース賃料(60,000円 × 36ヶ月) | 2,160,000円 |

| 解約金(60,000円 × 6ヶ月) | -360,000円 |

| 5年収支合計 | 3,360,000円 |

| 利回り換算 | 3.36% |

パターン②

| サブリース賃料当初65,000円変動あり、解約違約金なし | 金額 |

|---|---|

| サブリース賃料(65,000円 × 24ヶ月) | 1,560,000円 |

| サブリース賃料(60,000円 × 36ヶ月) | 2,160,000円 |

| 5年収支合計 | 3,720,000円 |

| 年間利回り換算 | 3.72% |

パターン④

| 賃料当初70,000円、空室率10% | 金額 |

|---|---|

| 賃料(70,000円 × 54ヶ月) | 3,780,000円 |

| 空室期間(0円 × 6ヶ月) | 0円 |

| 管理委託料(3,000円 × 51ヶ月) | -153,000円 |

| AD(賃貸募集時の広告料)(70,000円 × 1ヶ月分) | -70,000円 |

| 5年収支合計 | 3,557,000円 |

| 年間利回り換算 | 3.55% |

パターン④

| 賃料当初70,000円、空室率15% | 金額 |

|---|---|

| 賃料(70,000円 × 51ヶ月) | 3,570,000円 |

| 空室期間(0円 × 9ヶ月) | 0円 |

| 管理委託料(3,000円 × 51ヶ月) | -153,000円 |

| AD(賃貸募集時の広告料)(70,000円 × 1ヶ月分) | -70,000円 |

| 5年収支合計 | 3,347,000円 |

| 年間利回り換算 | 3.34% |

※管理費・修繕積立金・ローン返済など条件が同じものについては計算に含めていません。

賃料の改定有無や空室期間の長さにより、どちらが得になるかは変わってきます。

物件の人気度合いや委託する管理会社の賃貸付けの力量によっても収支は異なります。

また、やり方次第では諸費用を節約できる可能性もあります。

例えば解約違約金は、きちんと計画をたてて予告期間内に解約を申し出ればかからないサブリース業者もあります。

大切なことは、自分が物件をどう運用したいか出口戦略をもって不動産投資にあたることなのです。

サブリース契約のメリット・デメリット

サブリース契約には魅力的な利点がある一方で、リスク面も把握する必要があります。

サブリース契約は、空室の有無や入居者対応などに煩わされにくい点が大きな魅力です。

とはいえ、家賃の見直しや契約解除に関するリスクを誤って軽視してしまうと、想定していた利回りを下回る可能性が出てきます。

メリットとデメリットを正しく理解し、自身の投資目的やリスク許容度に合った選択をすることがポイントです。

サブリース契約のメリット

サブリース契約の最大のメリットは、空室が発生してもあらかじめ決められた賃料を一定期間保証されることでしょう。

管理業務や入居者募集の手間が大幅に削減され、貸主側に求められる負担が少なくなる点も魅力です。

加えて、賃貸経営初心者でも比較的スムーズに収益を得られる場合が多いのが強みです。

収入を安定させやすい

サブリース契約によって毎月安定した家賃がオーナー様に支払われるため、収入計画が立てやすくなります。

特にローン返済中の投資家にとっては、空室リスクを低減できる安心感が大きいものです。

市場環境に左右されにくいので、投資初心者にも受け入れられやすい方法です。

業務負担からの解放

入居者募集やクレーム対応、定期点検の窓口などをサブリース会社に任せられるため、貸主の負担は大幅に軽減されます。忙しい会社員や遠方オーナー様にとっては、手間や時間を節約できる点が大きな魅力です。

投資の効率性を高めるうえで、管理コストの削減は見逃せません。

サブリース契約のデメリット

サブリース契約においては、固定賃料が市場相場よりも低く設定されるケースがしばしば見受けられます。

さらに、契約更新時の賃料見直しや違約金の発生リスクを考慮に入れないと、想定以上のコストがかかる可能性があります。メリットだけでなく、こうしたリスク面もしっかりと理解したうえで契約を検討する必要があります。

保証賃料引き下げ・解約リスク

契約期間中でも市場動向の悪化やサブリース会社の経営状況などによって、保証賃料が引き下げられる恐れがあります。

大幅な賃料ダウンが発生すると、投資計画自体が大きく崩れる可能性もあります。

契約内容を詳細にチェックし、更新時期や改定ルールを把握しておくことが重要です。

サブリース賃料が相場賃料を大きく下回ることがある

サブリース会社が貸主に支払う賃料は、空室リスクを考慮して保守的に設定されがちです。

また、昨今の家賃上昇で、特に都心部の家賃は契約当初より上がっている可能性も高くなりました。

ところが、仮にサブリース業者がや賃上げ交渉に成功していたとしても、それはオーナー様には伝わりづらく結果としてサブリース賃料と実賃料に乖離が生まれることになります。

そのような原因もあり、サブリース賃料は市場賃料と比較するとどうしても低めになることが多く、高い利回りを得にくい場合があります。

リターンを重視する投資家にとっては、この点が大きな課題となるでしょう。

修繕業者の縛りがある可能性がある

サブリース契約では、原状回復や定期修繕を特定の業者に依頼しなければならないケースもあります。

貸主が自由に業者を選べないため、修繕費が相場より高くなる可能性が否定できません。

費用を抑えたい場合は、契約前に修繕の条件をよく確認することが欠かせません。

高額な違約金がかかる可能性がある

オーナー様の都合で契約を途中解約する際に、高額な違約金を請求される事例があります。

このような費用は投資計画を大きく狂わせる原因になり、売却を検討する際にもハードルとなります。

将来の状況変化に合わせやすい契約内容かを見極めることが重要です。

山丸慎太郎

売却の際の高額な違約金をいかに回避することができるかがワンルームに特化した仲介業者の腕の見せ所です。

長年の業界経験で培ったノウハウがあるからこそ、オーナー様に寄り添った提案ができると自負しています。

サブリース会社を選ぶポイント

サブリース会社選びは、不動産投資の成否を左右すると言っても過言ではありません。

会社の財務基盤や信頼性を把握するのはもちろん、契約書の内容を詳細にチェックすることが重要です。

賃料保証の水準や改定ルール、サービス範囲などを見比べることで、自分の投資スタンスに合ったサブリース会社を選ぶ手がかりとなります。複数社の見積もりや契約条件を比較検討することで、より納得のいく判断ができるでしょう。

保証賃料や見直し時期のチェック

契約締結前には、はじめに提示される保証賃料だけでなく、定期的な見直し時期や下限賃料の設定を必ず確認しましょう。

想定外に大幅なダウンを受けないためにも、改定ルールが明朗な会社を選ぶのがおすすめです。

安定したキャッシュフローを目指すうえで、こうした契約条件の把握が欠かせません。

原状回復費用・修繕費負担の確認

退去時の原状回復費用や、日常的な修繕費用の負担割合はトラブルの原因になりやすいポイントです。

どこまでが貸主負担で、どこからがサブリース会社負担になるのかを事前に明確にしておくことで、後々の計画が立てやすくなります。契約書の細則まで必ず目を通し、納得できる範囲かを判断しましょう。

倒産リスクの有無

サブリース会社が倒産した場合のリスクや、貸主・会社それぞれが契約を解除できる条件を知ることは非常に重要です。

突然の経営破綻が起きれば保証賃料が途絶える可能性があるため、リスクを織り込んだ投資計画を立てる必要があります。

信頼性の高い会社を選び、契約内容もしっかり吟味することで、万一のリスクを軽減しましょう。

契約解除の条件を見極める

物件運用中はとても対応もよく、親切だった不動産業者が解約を申し出たとたんに態度が悪くなるのはよくある話です。

契約の段階で、解約時のことを確認して感触を確かめてみましょう。

まっとうにサブリース運用している会社であれば、解約時違約金などのことも包み隠さず教えてくれるはずです。

逆にやましいことがある業者であれば、その部分の話は極力触れずに流そうとするはずです。

サブリース解約手数料としては、数ヶ月〜高い場合は1年分以上の家賃を支払う例もあります。

1年分ともなると、仮に10万円のサブリース賃料の場合120万円もの違約金がかかってしまう計算になります。

せっかくそれまで不動産経営がうまくいっていても、最後の最後に利益を食われておしまい、などという事態になりかねません。

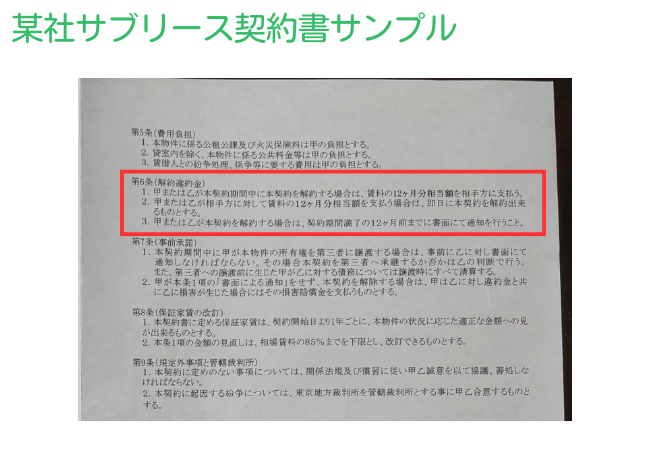

以下は実際に弊社のお客様がサブリース業者と結んでいた契約書の実物です。

違約金として「12ヶ月分」の賃料が必要で、さらに12ヶ月前に解約を申し出なければ受け入れてもらえない契約になっています。

このような内容だと売却の際に非常に苦労するのが目に見えています。

もしサブリース契約を結んでいる場合は、契約内容を確認してみましょう。

高利回りを狙う際に気をつけたい落とし穴

高利回りを追求するほど、見落としがちなポイントに注意を払うことが求められます。

サブリース契約は、手間とリスクのバランスを取れる点が魅力ですが、ハイリターンを追い求めるほど注意すべき落とし穴も増えます。

物件選定から契約内容、さらには将来的な改定リスクなど、あらゆる面で慎重に検討することが不可欠です。

思わぬ負担増が生じないよう、事前に情報を十分に収集し、リスクを織り込んだ経営計画を立てましょう。

物件購入前にエリア需要を徹底調査

賃貸需要が低いエリアで物件を購入してしまい、入居率が伸び悩めば収益性は高まりません。

通勤アクセスや周辺施設などの利便性を調べ、賃貸需要の高い物件を選ぶことが根幹にあります。

また人口動向も非常に重要です。

東京都内でも区や駅によって人口が減り始めている地域、これからしばらく増加が続く地域と二極化が始まっています。

将来的に地域の価値が上昇する見込みがあるかどうかも注目ポイントです。

エリアごとの人口動態やワンルームマンションの特徴をみてみる

メンテナンスコスト・修繕積立の見落とし

築年数が古い物件ほど、設備や内装の老朽化が進み、メンテナンスコストがかさみやすくなります。

修繕費用を定期的に積み立てておかないと、いざ修繕が必要になったときに大きな出費に悩まされる可能性があります。

長期目線での資金計画を立てることが、安定経営のカギを握ります。

購入時の保証家賃が続くとは限らない

サブリース契約では初期段階の賃料が魅力的に映る場合が多いですが、将来にわたってその水準が維持される保証はありません。

契約期間の満了や更新時期に賃料が大幅に下げられるケースもあるため、長期的なキャッシュフローを保つための対策が必要です。単に目先の利回りに惑わされず、契約後のシナリオを想定して検討しましょう。

空室の免責期間を見落とす

サブリース契約でも、退去後の一定期間は賃料が保証されない場合があります。免責期間の存在を確認せずに投資計画を立てると、予想外の収入ダウンが発生してしまうかもしれません。

契約時に免責期間の詳細を必ずチェックし、必要に応じてキャッシュフローを補う手段を検討しておきましょう。

安定した賃貸経営を実現するポイント

サブリース契約でより安定した収益を得るためには、長期の視点とこまめなメンテナンス対応が重要です。

サブリース契約によって空室リスクを軽減できるとはいえ、常に相場変動や物件価値の上下に気を配る必要があります。

長期的に安定した利回りを保つには、物件の資産価値を維持できるよう修繕や設備投資を怠らないことが大切です。

加えて、賃貸市場のトレンドを把握し、時代のニーズに合った物件づくりを進めることが求められます。

長期的視点でのキャッシュフロー計画をたてる

毎月の収入と支出だけでなく、5年後や10年後といったスパンで経営を考えることが重要です。

大規模修繕や金利上昇、賃料改定など、将来的に大きな影響を与えるイベントを織り込み、事前にシミュレーションしておきましょう。

長期的な安定を目指すことで、多少のリスクが発生しても柔軟に対応できる余裕が生まれます。

空室対策と物件価値維持を業者に任せきりにしない

サブリース契約を結んでいても、オーナー自身が物件の状態や入居者層に関心を持つことは重要です。

定期的に修繕提案を行ったり、周辺相場と比較して家賃設定を見直すなど、主体的に動くことで利回りを下げずに済む場合があります。

サブリース会社との連携を深め、双方にとってメリットのある賃貸経営を維持しましょう。

固定型・連動型どちらが自分に合っているか見極める

安定的な収入を重視するのであれば固定型サブリースが向いていますが、市場の上昇局面でより高い収益を狙いたいなら実績連動型も検討に値します。

投資スタンスやリスク許容度、資金計画によって適切な契約形態は異なります。

将来を見据え、ライフプランや経済状況に合った選択を行うことが最終的な満足度を左右するでしょう。

まとめ

サブリース契約による安定収益と高利回りの両立は、契約内容や家賃改定リスクなどを十分に理解したうえで賢く運用することが大切です。

サブリース契約は、物件を一括借り上げしてもらい、空室リスクを抑えながら収益を得られる点で魅力的です。

しかし、賃料の固定期間や改定時期、免責期間、違約金など、検討すべき要素は多岐にわたります。

また利回りは、不動産投資における収益性能を示す重要な指標ですが、単純な数値の比較だけでなく対象物件のエリアや築年数、管理方法など総合的に考慮することが求められます。

投資目的やリスク許容度に合わせて必要な情報を十分に収集し、長期的な目線でキャッシュフローを管理することで、より高い利回りを実現できるでしょう。

\ FGHにおまかせ /

宅地建物取引士 / 賃貸不動産経営管理士 / 2級ファイナンシャルプランニング技能士 / インテリアコーディネーター

株式会社FGH マーケティング部

新卒以来、不動産業界・建設業界に一貫して従事し、投資用ワンルームマンションの売買・管理・活用に関する豊富な実務経験を積む。

専門知識を活かしつつ、初心者の方にもわかりやすく情報を届けることをモットーに、コラム執筆や監修にも携る。

プライベートでは2児の母。家庭でも「お金の大切さ」を子どもと一緒に学びながら、楽しく金融教育に取り組んでいる。

このコラムを書いている人

マンション経営ラボ 編集者

最新の不動産投資情報や株式、投資信託、為替など幅広い投資コンテンツを掲載。 オーナー様自身で最適な不動産の購入・売却・運用の判断材料になる情報をタイムリーに提供いたします。

関連する記事