マンション投資節税のグレーゾーン

投稿日2023/12/15

ご存知のとおり、不動産業者がマンション投資を勧めてくるキャッチフレーズは節税、保険代わり、私的年金、利回り商品の4つですが、当社では外部セミナーを始めた8年前から一貫して所得税還付をねらった節税目的のマンション投資は時代遅れだと言い続けてきました。

理由は大きく分けてふたつあります。

ひとつめは借入金利子のうち土地の借り入れに対応する部分が損金算入できなくなったことです。

マンション投資として魅力的な東京23区では、建物対土地の比率は平均して1対2、立地のいいものだと1対3くらいのものはざらにあるので、借入金利子のうち損金算入できるのは35%から25%くらいでしかありません。

仮に2500万円を金利2%の35年で借り入れた場合、月額返済は約82,000円で、金利相当分は約42,000円になります。

42,000円×12ヶ月の504,000円がまるまる損金算入できるならまだうまみがありますが、この35%から25%だと176,000円から126,000円の幅でしか損金にできませんからそれほど赤字をふくらますことはできませんよね。

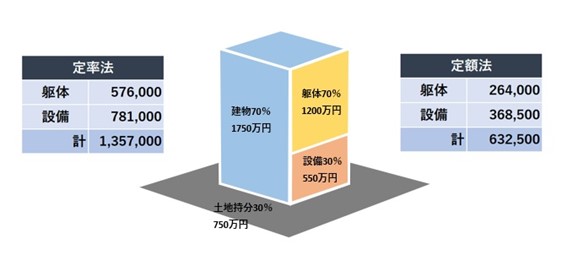

もうひとつは減価償却の方法の制限でして、購入してから10年くらいはものすごい経費計上が可能な定率法というやり方が封じられ、毎年一定額ずつしか経費計上できない定額法しか認められなくなったのです。

2500万円のマンションの70%が建物相当額1750万円で、そのうちの躯体部分が70%の約1200万円、設備部分が550万円だとすると、定率法なら1,357,000円が経費で落とせるのに定額法だと632,500円と半分以下になってしまうのです。

物件を買った年に限っては一時経費がたくさんかかりますからトータルで赤字になって所得税の還付は可能ですが、翌年以降はまともに確定申告していては還付どころか追加納付になってしまいます。

お客様の中には確定申告を購入先の不動産会社に任せていらっしゃる方も多く、かなりあらっぽい申告をなさっている方もおいでになるので、皆さん目を覚ましましょう、と言い続けてきたわけです。

ところが最近あらっぽいながらもグレーゾーンとしてそれはアリかも、と思った事例がありましたので、せっかくですからご紹介しておこうと思います。

とはいえ、あくまでもグレーゾーンの話であって、推奨しているわけではありませんので念のためお断りしておきます。

先ほどの減価償却事例では、購入価格の70%が建物でそのうちの70%が躯体、30%が設備として計算していました。

減価償却耐用年数はそれぞれ47年と15年です。

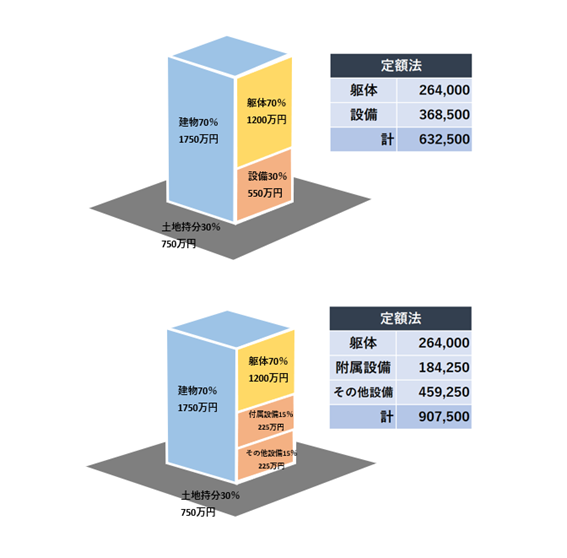

ところが、ご紹介するグレーゾーンの事例では30%の設備部分をふたつに分けで15%部分を付属設備、15%部分をその他設備としてあり、売買契約書に該当する金額がばっちり記載されていたのです。

そして、その他設備の減価償却耐用年数はなんと6年でしかないので、うまみのある経費計上ができるという寸法です。

いかがですか。

定率法ほどではありませんが、そこそこの減価償却費が計上できますので、これならちゃんと所得税の還付が受けられそうな気もします。

販売する側もあの手この手と知恵をしぼっているもんなのね、と素朴に感心したのでご紹介してみた次第です。

お試しになりたければなにとぞ自己責任でお願いしますね。

\ FGHにおまかせ /

このコラムを書いている人

中村 彰男

1961年 東京生まれ 学習院大学経済学部卒業後、39年間一貫して不動産業に従事。 うち、ローンコンサルティングなど業務畑経歴24年。 実家をアパートに改築し賃貸経営を行うかたわら、 自身も不動産投資にチャレンジした経験を持つ。 保有資格:宅地建物取引士/賃貸不動産経営管理士/ビル経営管理士/宅建マイスター/管理業務主任者/賃貸住宅メンテナンス主任者/2級ファイナンシャル・プランニング技能士/不動産コンサルティングマスター/土地活用プランナー

関連する記事