贈与税の申告のための土地と建物の財産の価額を算出してみよう

【目次】

今回は、贈与税の申告書(相続時精算課税の計算明細書)における土地と建物の財産の価額について深掘りしていきます。

土地については路線価図、地図(公図)、土地及び土地の上に存する権利の評価についての調整率表、土地及び土地の上に存する権利の評価明細書を活用しました。

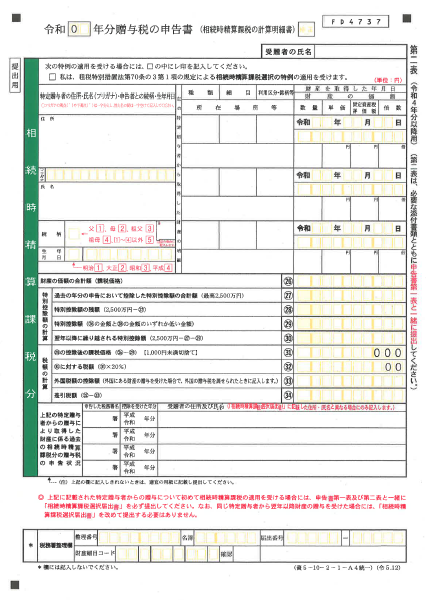

相続時精算課税申告書のポイント

参考:国税庁ホームページ 「令和5年分贈与税の申告書等の様式一覧No.6申告書第2表」より

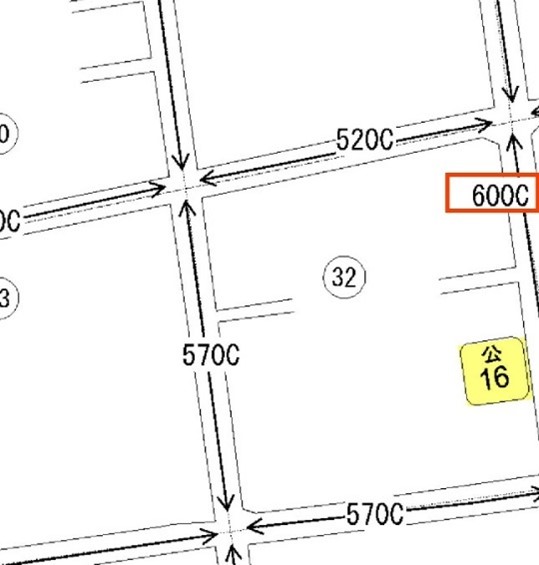

対象の土地の路線価図を確認する

路線価図とは、土地が接している道路に面して価額が掛かれた図になります。

千円単位で書かれています。

600C⇒600×1,000=600,000円となります。

参考:国税庁ホームページ 「財産評価基準書路線価図・評価倍率表」一部抜粋

路線価についてはこちらで詳しく解説しています。

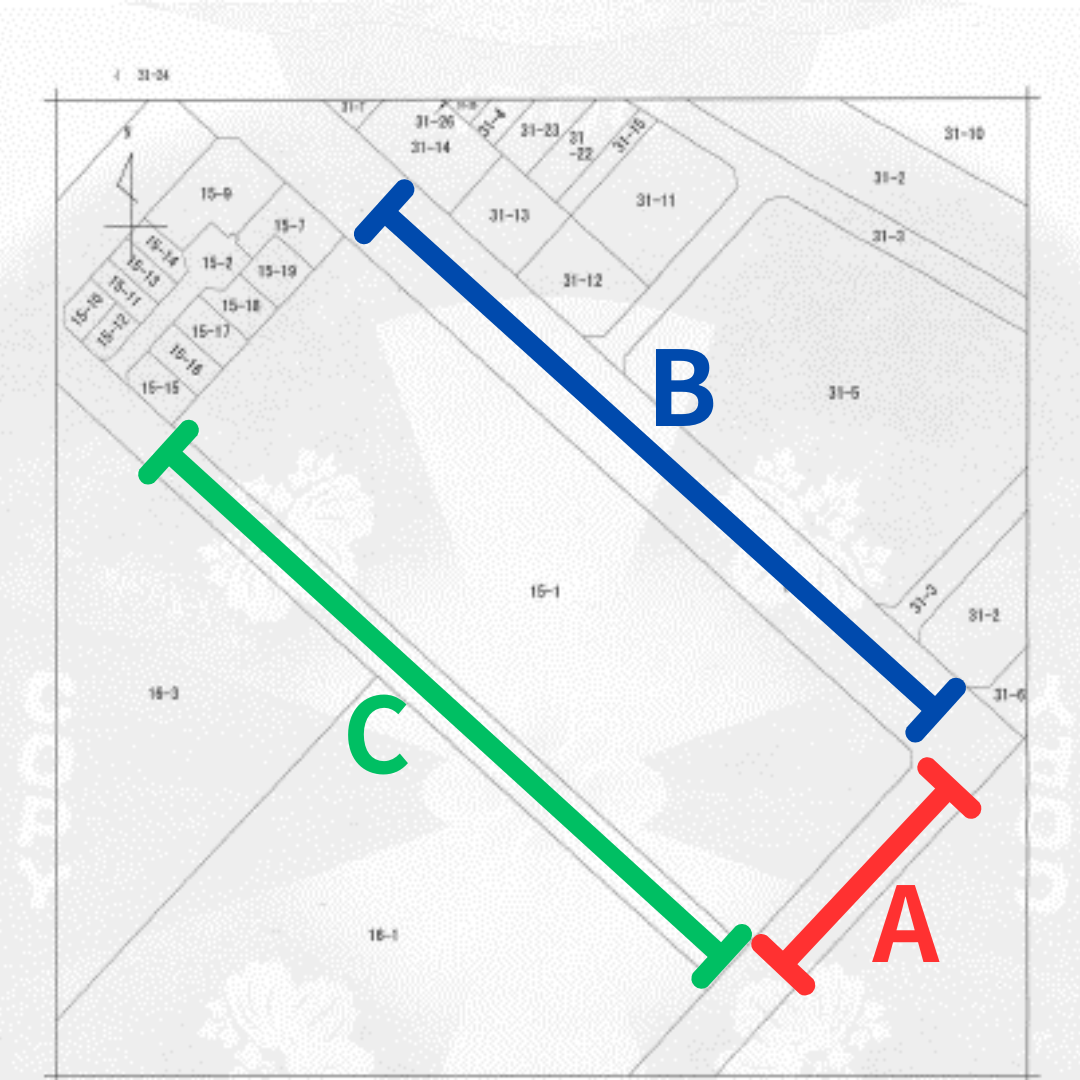

対象の土地の接道距離と奥行きを確認する

地番が記載された縮尺図の道路に面した距離と奥行きを計ります。

A側の路線価が 150,000円

B・C側の路線価が 120,000円

Aの長さ(奥行き)が 60m

B・Cの長さ(奥行き)が 200m

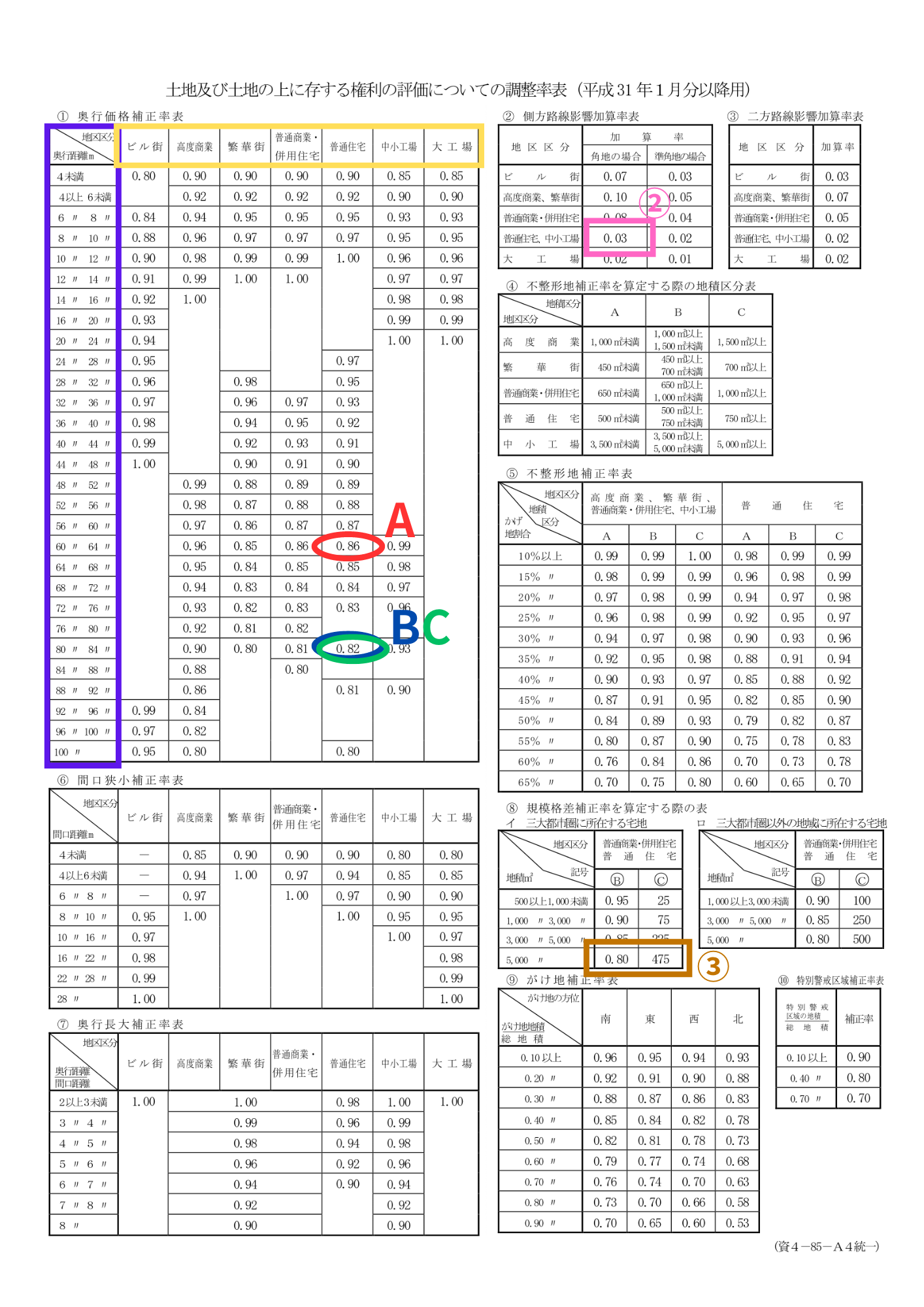

土地及び土地の上に存する権利の評価についての調整率表を確認する

次に、土地および土地の上に存する権利の評価を確認するため、調整率表を用いて奥行き(紫の囲い)と地区区分(黄の囲い)の交差する箇所の奥行価格補正率を確認しましょう。

地区区分にはビル街、高度商業、繁華街、普通住宅などが記載されています。

下記図ではAが0.86、B・Cが0.82となっています。

また角地にあたるので今回は②側方路線影響加算率0.03を乗じます。

参考:国税庁ホームページ 「土地及び土地の上に存する権利の評価についての調整率表」

確認した数値を元に計算してみよう

ここまで、確認出来たら一度計算に取り掛かりましょう。

路線価が今回の様に複数箇所ある場合、大きい価額から着手します。

路線価150,000円(A側路線価)×(奥行価格補正率Bの)0.8=120,000円・・・1⃣

1⃣+路線価120,000円(B側路線価)×(奥行価格補正率Aの)0.86×0.03〈②側方路線影響加算率角地〉=123,096円・・・2⃣

2⃣+路線価120,000円(C側路線価)×(奥行価格補正率Aの)0.86×0.03〈②側方路線影響加算率角地〉=126,192円・・・3⃣

次に地積を謄本から確認し、「地積規模の大きな宅地の評価」の適用要件チェックシートに該当する土地かどうかを確認します。

該当した場合は、規模格差補正率を算定する際の表(③茶の囲い)をチェックしましょう。

今回の地積は13,000㎡でしたので該当部分は❶0.8と❷475になりました。

ここまできたら、もう一息です。

{(13,000㎡×❶0.8+❷475)÷13,000㎡}×0.8=0.66・・・4⃣

(これは決まった計算式になっており、土地及び土地の上に存する権利の評価明細書に記載されています。)

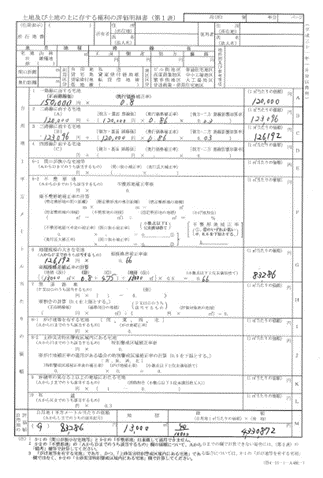

4⃣×3⃣により出た数字は83,286円。

これを地積と自分の区分所有の敷地権持分割合を掛け合わせれば、土地の財産価額なります。

ちなみに今回の計算では4,330,872円となりました。

土地の財産価額は上記の計算を土地及び土地の上に存する権利の評価明細書(下記図)に書き出すことで、確認しながら行えます。

参考:国税庁ホームページ 「土地及び土地の上に存する権利の評価明細書」

あとは金額を贈与税の申告書(相続時精算課税の計算明細書)に記載し、申告して必要な納付をして終わりです。

相続時精算課税申告書を提出する際には添付書類として戸籍謄本や住民票が必要なので、事前に準備しておくと一回で済みます。

そのほかの注意事項としては贈与者の氏名・住所・生年月日を記載する際、生年月日の和暦などの記憶に不安のある方は本人に再確認しておきましょう。

私自身、今回税務署に行き、聞きながら書いたため初めての事ばかりでしたが良い経験になりました。

税理士に丸投げするのも良いですが、数字に苦手意識のない方はチャレンジしてみてはどうでしょうか。

4回に渡るコラムとなってしまいましたが、これにて終幕とさせていただきます。

株式会社FGHは全国のワンルームマンション売却に特化した収益不動産の仲介業者です。

過去10,000件以上の取引実績、最新の取引事例、今後の経済情勢も踏まえ、お客様の様々な状況にあったオンリーワンプラン型のコンサルティングをさせて頂きます。

このコラムを書いている人

相馬將志

千葉県出身 お風呂での鼻歌がいつの間にか熱唱にギアチェンします。 保有資格:宅地建物取引士/管理業務主任者/賃貸不動産経営管理士/マンション管理士/2級ファイナンシャル・プランニング技能士/簿記2級

関連する記事