【不動産投資 一棟編➇】リスクパーセンテージ®

2021.8.16

代表取締役会長 渡邊 勢月矢

前回は、「運営費用(OPEX)」についてお伝えしました。

前回のコラムはこちらになります。

今回は、様々な投資指標の4つ目として、「リスクパーセンテージ」についてお話したいと思います。

こちらの指標は、私が経営する会社が某大手コンサルティング会社と共同開発した独自の指標になります。

指標を開発した経緯についても少しお話したいと思います。

不動産を所有していると様々な形でどこからともなく知らない不動産会社から「売却しませんか?」という営業がオーナー様のもとにくると思います。

誰もがご存知の大手仲介会社も含めて、「購入したい方がいらっしゃるので、売りませんか?」という営業トークです。

私も投資用不動産をいくつか所有しているのでオーナー様のお気持ちは分かりますが、そのような営業に対していつも「買いたい方?それって自分に関係ある?・・・」と感じていました。

オーナー様にとって買いたい方がいる、いないは、あまり売却において重要ではなく、現状の収支と今後の収支試算を把握したうえで、リスクバランスを考慮して、売却時期を判断するべきだと思います。

とはいえ、不動産投資を始める際は、勧められて物件を購入するケースが多く、売却時期まで想定せずに購入されているオーナー様が多くいらっしゃいます。

いわゆるプロレベル(不動産賃貸業)の投資家は、購入時に償還期間を決めて運用全期間の収益と売却時の収益を試算し、自己資金に対してどの程度収益性があるかを算出していたりします。

更に専門的な指標でいうとCCR(自己資本利回り)やIRR(全期間利回り)といわれるものです。

副業レベルで不動産投資をされている方では、そこまで想定する方は少ないと思います。

そんな方には、是非「リスクパーセンテージ」を活用いただきたいと思います。

〇リスクパーセンテージ計算式

(ランニングコスト+年間返済額)÷年間収入×100

〇ランニングコスト内訳

・管理費、修繕積立金

・固定資産税

・賃貸管理手数料

・空室時必要経費

こちらの指標のポイントは、ランニングコストに空室時必要経費までしっかり算入されていることです。

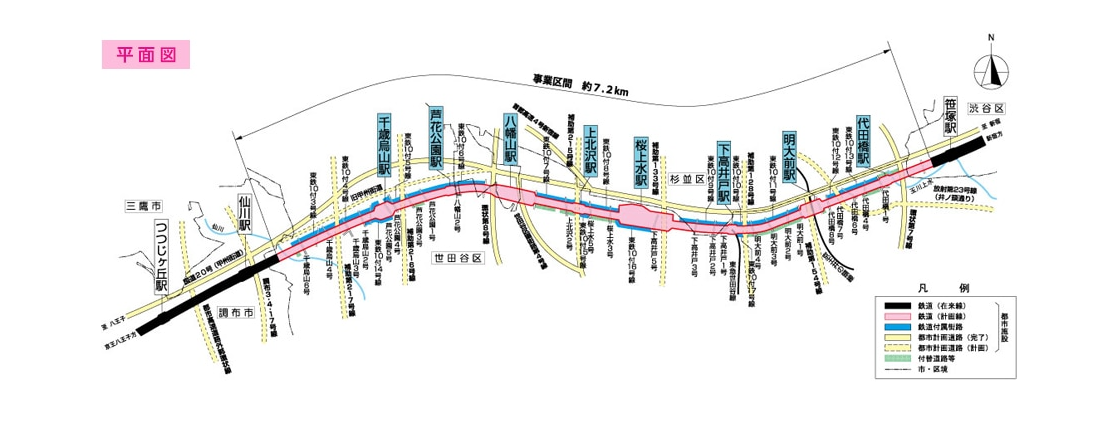

定義としては、入居者が3年に一度の頻度で退去する想定での物件エリアごとの空室期間と家賃の下落率を算入し、オーナー様負担の原状回復費用も含まれています。

こちらの算入数値に関しては、第三者機関のものを採用しています。

㈱TAS参照

日管協長期修繕計画マニュアル参照

現状の収支と将来の収支を様々なリスクを考慮して把握することで、売却の判断、保有継続の判断、再投資の判断を数値的に、かつ納得感を持ってすることができると思います。

弊社の独自サービス「投資スケルトン」でも本指標をご確認いただけますのでご興味のある方はお気軽にご利用ください。

https://fgh.co.jp/skeltonlp/

今回は、以上になります。

次回は、営業純利益(NOI:Net Operating Income)についてお伝えしようと思います。

このコラムを書いている人

渡邊 勢月矢

株式会社FGH代表取締役会長 CPM ® (米国不動産経営管理士)徳島県生まれ、広島県育ち。 大学卒業後、中小企業の営業支援を行う会社に就職。「個人投資家の目線に立った不動産売買仲介事業をしたい」との想いを抱き2007年2月、株式会社アーバンフォースを設立。その後、賃貸・売買部門を独立させ、株式会社FGHを設立・ホールディングス化。年間1000件以上の仲介案件を手掛け、通算10000件以上の適正な流動化を実現し、不動産所有者、購入希望者双方のニーズを満たすサービスを提供し続けている。 保有資格:宅地建物取引士/賃貸不動産経営管理士

関連する記事