【不動産投資 一棟編⑨】営業純利益(NOI:Net Operating Income)

投稿日2021/09/06

2021.9.6

代表取締役会長 渡邊 勢月矢

前回は、「リスクパーセンテージ」についてお伝えしました。

前回のコラムはこちらになります。

今回は、様々な投資指標の5つ目として、「営業純利益(NOI:Net Operating Income)」についてお話したいと思います。

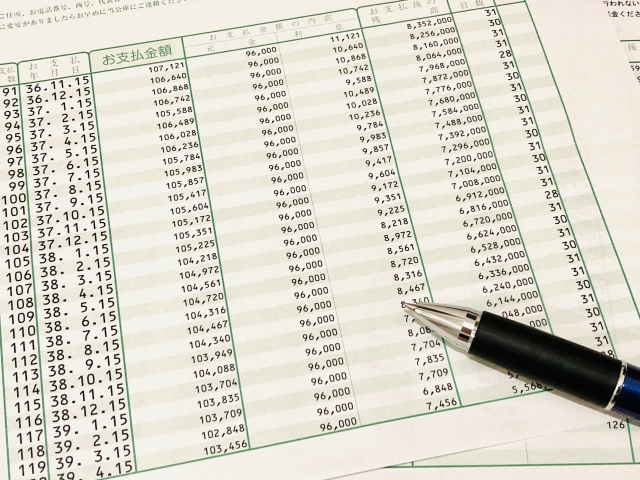

営業純利益(NOI)は、実効総収入(EGI)-運営費(OPEX)になります。

ただ、運営費をどこまで算入するかでNOIは、変わってきます。

以前のコラム「利回りの落とし穴」でお話しましたが、不動産投資における利回りは主に2つあります。

・表面利回り(グロス利回り)

年間家賃収入÷物件購入価格×100

・実質利回り(ネット利回り)

(年間家賃収入-年間の経費)÷物件購入価格×100

実は、もう一つ、NOI利回りというものもあります。

ネット利回りと何が違うか? それは、年間の経費をどこまで算入するかの違いになります。

一般的にネット利回りは、修繕など不定期なコストは算入されないケースがほとんどです。

区分マンションの場合は、長期修繕計画に基づく、修繕積立金という形で、毎月決まった額を支払うので、ネット利回りにも修繕費をコストとして算入しています。

一棟の場合は、規模にもよりますが、最も需要がある5~10戸程度の物件の場合、長期修繕計画は、作成していないケースがほとんどだと思います。

建物修繕は、区分同様に一定のコストを毎月コスト計上して試算してみたほうが良いですね。

仮に一棟物件で修繕費を積み立てる場合、単身タイプの一棟の場合は月額戸当たり換算でざっくり5千円~1万円の間位になると思います。

空室リスクに関しては、エリア・物件に応じて一定の割合を空室損(5~10%)として、総潜在収入(GPI)から割り引いて、試算するとリアルなNOIが算出できると思います。

私が2018年に取得したCPM(Certified Property Manager®)の講義の中でもNOIの最大化が不動産経営における最も重視されるポイントであり、醍醐味でもあると学びました。

一棟の不動産投資の場合、様々な経営努力でNOIの最大化を図ることができます。

重要なのは、出口戦略(売却想定時期と価格)を想定してキャッシュフロー最大化を考えていくことです。

資本的支出を伴う、修繕も、予防、矯正、繰延の3種類があり、予防は文字通り事前に修繕すること、矯正は事後や入居者の方からの要望で修繕すること、繰延は先延ばしにすること(売買が決まっており現況で引渡す等)を指します。

どの程度の期間を保有するかによって、どこまで修繕するかは変わってきますし、資本的支出をして物件のグレードを上げ、相場よりも家賃収入を高くするという戦略もあります。

このような戦略をもとにNOIや後に出てくる指標BTCF(税引き前のキャッシュフロー)の最大化を図り、出口(売却)でもキャピタル利益もとれるぐらいの物件を見つけていくことが不動産投資の初めの課題です。

なかなか、良い物件と巡り合うことは難しいと思いますが、粘り強く、探して頂ければと思います。

面倒な場合は、信頼できるパートナーに任せることも有効な手段だと思います。

今回は、以上になります。

次回は、年間返済額(ADS:Annual Dept Service)について、お話ししようと思います。

\ FGHにおまかせ /

このコラムを書いている人

渡邊 勢月矢

株式会社FGH代表取締役会長 CPM ® (米国不動産経営管理士)徳島県生まれ、広島県育ち。 大学卒業後、中小企業の営業支援を行う会社に就職。「個人投資家の目線に立った不動産売買仲介事業をしたい」との想いを抱き2007年2月、株式会社アーバンフォースを設立。その後、賃貸・売買部門を独立させ、株式会社FGHを設立・ホールディングス化。年間1000件以上の仲介案件を手掛け、通算10000件以上の適正な流動化を実現し、不動産所有者、購入希望者双方のニーズを満たすサービスを提供し続けている。 保有資格:宅地建物取引士/賃貸不動産経営管理士

関連する記事