ワンルームマンション投資の節税効果はどれくらい?

投稿日2025/07/22

「給与所得が多すぎるので、税金を抑えたい」「不動産投資で安定収入を得ながら税金対策をしたい」

「給与所得が多すぎるので、税金を抑えたい」「不動産投資で安定収入を得ながら税金対策をしたい」このような方にはワンルームマンション投資を通じた税金対策がおすすめです。

この記事では、ワンルームマンション投資で節税する方法と注意点を解説していきます。

どの程度の節税効果があるのかも詳しく解説していきます。

ワンルームマンション投資で節税可能な税金は?

ワンルームマンション投資では次の4つの税金を節税できます。

✅所得税

✅住民税

✅相続税

✅贈与税

これら4つの税金がなぜワンルームマンション投資で節税できるのか、詳しく見ていきます。

所得税

ワンルームマンション投資は所得税の節税につながることがあります。

ワンルームに投資をすると、管理費や減価償却費などを計上することによって家賃収入よりも費用の方が多くなり、不動産所得が赤字となる場合があります。

特に減価償却は現金の流出を伴わない支出です。

そのため、実際には現金が流出していないのに所得だけが赤字になります。

例えば、給与所得800万円の人は本来であれば800万円に対して課税されます。

しかし不動産投資によって不動産所得が100万円赤字になれば、損益通算して、800万円−100万円=700万円が所得です。

そのため100万円にかかる分の税金は払い過ぎたものとして確定申告によって返金されます。

減価償却費が大きい築浅物件などでは減価償却による節税効果が高くなります。

住民税

住民税も所得税と同様に、減価償却によって不動産所得が赤字になれば、給与所得などの他の所得と損益通算されるので、課税標準額が小さくなり、税額が少なくなります。

住民税は次の計算式で算出されます。

住民=(課税所得×税率10% –税額控除額)+5,000円

例えば、給与所得が800万円であれば、800万円に対して住民税が課税されます。

一方、損益通算によって課税所得が700万円になれば、700万円に対して住民税が課税されるので、当然、住民税の税額は少なくなります。

相続税

現金で相続するよりも不動産として相続した方が相続税計算の際の資産評価額は少なくなります。

相続税計算の際の不動産価格は固定資産税評価額が使用されるのが一般的です。

この際に、固定資産税評価額は市場価格の5〜6割程度で算出されます。

つまり、1億円の現金であれば、1億円に対して相続税が計算されますが、この1億円でマンションを購入した場合は、5,000万円〜6,000万円に対して相続税が計算されることになります。

現金を保有して現金を相続するのであれば、不動産を購入して不動産で相続させた方が相続税は大幅に節税が可能です。

贈与税

贈与税も相続税と同様です。

現金で贈与をするよりも不動産に変えて贈与した方が、贈与税の課税評価額を圧縮できます。

贈与税計算の際にも、固定資産税評価額を使用するのが一般的なので、現金を不動産に交換するだけで、評価額を5〜6割程度抑えて贈与することが可能です。

\ FGHにおまかせ /

ワンルームマンション投資が節税になるからくりは?

ワンルームマンション投資が節税になる理由は次の2つです。

✅損益通算

✅減価償却

ワンルームマンション投資によって、これら2つの税金対策ができるので節税につながります。

ワンルームマンション投資が節税につながる2つのからくりを解説していきます。

損益通算

損益通算とは、所得税を計算する際に、ある種類の所得で生じた損失(赤字)を、他の種類の所得(黒字)から差し引くことができる制度のことです

損益通算は次の所得で認められています。

これらの所得で赤字が生じた場合には、給与所得等の他の所得から差し引くことが認められています。

不動産所得が赤字になれば、その分、その赤字を給与所得から控除できるので、課税されるトータルの所得を少なくでき、そこから計算される所得税、住民税、社会保険料の負担を軽減できます。

減価償却

減価償却とは、経年に伴う建物等の価値の減価をおこなうことです。

例えば、10年後に価値が現在の1割しか残らない3,000万円の建物を毎年低額で減価させていく場合、毎年270万円の減価償却をおこないます。

減価償却をおこなう際には「減価償却費」という費用を計上し、建物の価格を減価します。

つまり、減価償却費は現金を流出させずに費用計上できる支出なので、現金は減っていないのに不動産所得を赤字にできる支出です。

減価償却費が大きければ、実際には家賃収入によって現金を受け取っているのに、会計上だけは赤字となり、支払う税金も節税できるという非常に効率のよい税金対策が可能です。

ワンルームマンション投資の節税シミュレーション

ワンルームマンション投資によってどの程度の節税ができるのでしょうか?

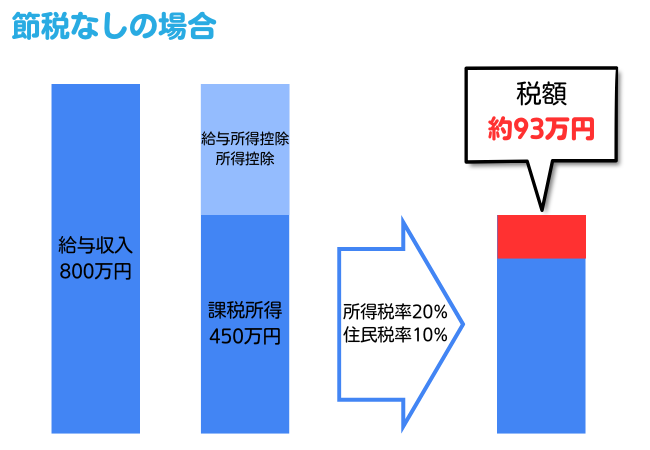

給与収入が800万円の独身会社員が不動産投資で130万円の赤字を計上した場合の所得税と住民税の違いを検討してみましょう。

給与収入800万円の場合、給与所得控除や所得控除が引かれるので約450万円が課税所得です。

課税所得450万円の所得税率は税率20%、住民税は10%です。

速算式に照らし合わせて合計額を計算すると約93万円の納税です。

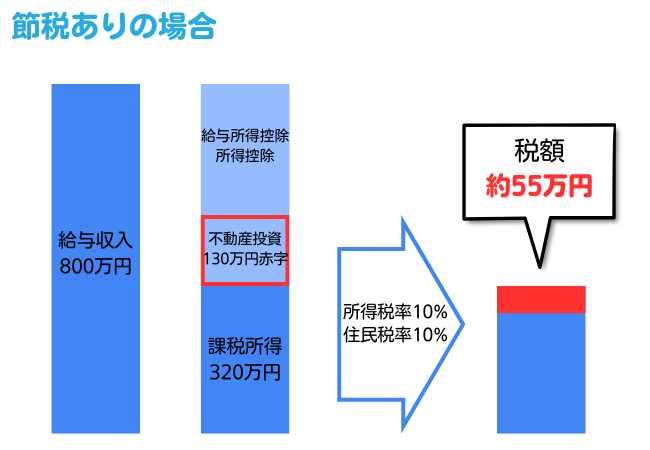

一方で、不動産投資で130万円赤字を計上した場合、課税所得は約320万円になります。

一方で、不動産投資で130万円赤字を計上した場合、課税所得は約320万円になります。

課税所得320万円の所得税の税率は10%へ下がり、住民税と合わせて約55万円の納税となります。

このように、不動産投資で赤字を出すことによって40万円近い節税効果を得られます。

ワンルームマンション投資で節税するときの注意点

ワンルームマンション投資で節税をする際には次の4つの点に注意が必要です。

✅節税期間が短め

✅必ずしも家賃収入を得られるとは限らない

✅銀行の融資を受けにくい

✅相続の際にトラブルが起こることも

ワンルームマンション投資で節税を行う際の4つの注意点について詳しく解説していきます。

節税期間が短め

ワンルームマンション投資で得られる節税効果はそれほど長い期間ではありません。

減価償却費は築浅のときには多くの費用計上ができるものの、築年数が経過してくると、計上できる減価償却費は少なくなり、節税効果がどんどん少なくなるためです。

早ければ2年目以降には減価償却費が家賃収入を下回り、不動産所得が発生して納税が必要になるケースも珍しくありません。

長期的に見ると節税効果よりも不動産収入にかかる納税額の方が大きくなる可能性が高い点には注意しましょう。

必ずしも家賃収入を得られるとは限らない

不動産投資をしたからと言って、必ずしも家賃収入を得られるとは限りませんし、得られた家賃収入が長期的に維持できるとは限りません。

多くの人が不動産投資の際には銀行融資を利用していますが、家賃収入が入らなければ借入金の返済すらままならない可能性があります。

借入金の返済ができなくなると、最悪のケースとしては自己破産などの債務整理に至ってしまうリスクがあります。

節税とは無関係に不動産投資には家賃収入が必ずしも維持できるかどうか分からないというリスクを認識し、慎重に投資計画を立てましょう。

銀行の融資を受けにくい

節税目的で不動産投資をおこなうということは不動産所得が赤字になるということです。

そして、銀行は不動産投資ローンの審査をおこなう時に、主に不動産所得がいくらなのかを確認しています。

そのため、不動産投資を赤字にしてしまうと、赤字決算の状況で審査を受けなければならなくなり、これは審査で非常に不利です。

追加で別のマンションを購入したい場合の審査には通りにくくなりますし、リフォーム費用なども借りられない可能性があります。

また、個人の所得も低くなるので、個人用の住宅ローンや自動車ローンの審査でも不利になってしまいます。

不動産投資で赤字にすると、確かに節税効果はありますが、不動産投資ローンや住宅ローンの審査では不利になってしまう点はデメリットです。

相続の際にトラブルが起こることも

現金を不動産に換えることで、確かに相続税の評価額は下がり、大きな節税効果があります。

しかし、法定相続人が複数いる場合には、相続の際にトラブルになることがあります。

現金であれば法定相続分に応じて簡単に分けることができますが、不動産の場合は分けることができないためです。

そのため、相続人の誰かが得をして、その他の相続人は満足に財産を受け取れない形となり、後々大きなトラブルとなる可能性があります。

相続対策としてマンション投資をおこなう際には、被相続人の死後にトラブルにならないよう金額を調整しましょう。

ワンルームマンション投資の節税メリットを受けやすい人

ワンルームマンション投資で節税に向いている人は次のような人です。

✅年収1,000万円以上

✅一時的に収入が増えた

✅相続税や贈与税の対策をしたい

収入が多い人や一時的に所得が増えてしまった方などにワンルームマンション投資は向いています。

ワンルームマンション投資に向いている人について詳しく解説していきます。

年収1,000万円以上

年収1,000万円以上の人は所得税が高額になるので不動産投資で節税をおこなうことが有効です。

年収1,000万円の人の課税所得は約750万円で、所得税・住民税の金額は約190万円と高額です。

一方、この人が不動産投資をおこない150万円の損失を計上した場合の課税所得は約600万円となり、所得税・住民税の金額は約140万円なので、実に50万円程度の節税効果があります。

年収1,000万円以上の高所得者になった場合には、不動産投資を検討しましょう。

一時的に収入が増えた

一時的に収入が増えた年は不動産投資がおすすめです。

投資初年度は、減価償却費が大きいので、大きな節税効果を得られるためです。

また、投資を始める際には、交通費や交際費や広告費などその他の経費も通常よりも多く計上できます。

投資初年度は最も大きな節税効果を得られるので、一時的に所得が増えた方は、ワンルームマンション投資を検討しましょう。

相続税や贈与税の対策をしたい

相続性や贈与税の対策をしたい方にもマンション投資が向いています。

預金で相続や贈与をおこなうよりも不動産で相続や贈与をおこなった方が、評価額が5〜6割程度に減額できるので、現金で不動産と交換するだけで相続対策になります。

最も簡単にできる相続や贈与の対策でもあるので、贈与税や相続税を圧縮したい方はマンション投資を検討しましょう。

ワンルームマンション投資では節税よりも収益性が大切

ワンルームマンション投資では節税ばかり考えるのではなく、収益性が最も重要になります。

節税をしてもその効果は数十万円程度ですが、家賃収入は年間100万円を超えるため、基本的には節税効果よりも家賃収入の方が大きくなります。

確かに収益性の低い物件の方が赤字が大きくなるので節税効果は大きいですが、家賃収入がなければ借入金の返済すらままなりません。

不動産投資を検討する際には、まずは「この物件でどの程度の収益が得られるのか?」ということを検討し、その後に「いくらの節税ができるのか」を検討しましょう。

節税効果が薄いワンルームマンションはどうしたらいい?

節税効果が薄いマンションを保有している場合には、売却を検討しましょう。

ワンルームマンションで高い節税効果を発揮させるためには、高額な減価償却費を計上する必要があります。

そして、減価償却費は築年数が浅ければ浅いほど高額になる傾向があります。

そして、築年数が経過すると、マンションの家賃収入は下がる傾向があるので、節税効果が低いマンションは、収益性も下がってしまう傾向があるのです。

節税目的でワンルームマンション投資をしたいのであれば、ある程度築浅で高めの家賃収入が期待できる物件を選択する必要があります。

お手持ちのマンションが「減価償却費を多く計上できない」「十分な家賃収入を確保できない」のであれば、売却を検討してください。

\ FGHにおまかせ /

宅地建物取引士 / 賃貸不動産経営管理士 / 2級ファイナンシャルプランニング技能士 / インテリアコーディネーター

株式会社FGH マーケティング部

新卒以来、不動産業界・建設業界に一貫して従事し、投資用ワンルームマンションの売買・管理・活用に関する豊富な実務経験を積む。

専門知識を活かしつつ、初心者の方にもわかりやすく情報を届けることをモットーに、コラム執筆や監修にも携る。

プライベートでは2児の母。家庭でも「お金の大切さ」を子どもと一緒に学びながら、楽しく金融教育に取り組んでいる。

このコラムを書いている人

マンション経営ラボ 編集者

最新の不動産投資情報や株式、投資信託、為替など幅広い投資コンテンツを掲載。 オーナー様自身で最適な不動産の購入・売却・運用の判断材料になる情報をタイムリーに提供いたします。

関連する記事