無料査定ツールで不動産投資の収支をシミュレーション!

【目次】

不動産投資に必要なシミュレーションとは?

不動産投資を始めるのであれば、「利益が出せるかどうか」をまず始めにしっかりと考えておかなければなりません。

そのために必要なのが、「シミュレーション」です。

不動産投資初心者の方の場合、知識がない状態だと、自分の計算や持っている情報が合っているのかどうか不安になりますよね。

そんな不安を解決するために、まずはシミュレーションを行いましょう。

不動産会社に相談する前に相場観を身につける方法としてもおススメです。

シミュレーションを行えば、不動産投資で得られる利益が具体的な数値で分かるだけでなく、投資用物件の価値やリスクなども知ることができます。

今回は、不動産投資をする前に必ず行うべきシミュレーションと、使いやすいシミュレーションツールをご紹介します。

収支収益シミュレーションが必須

不動産投資で失敗しないためには、「収支収益シミュレーション」を行い、収益計画をしっかりと立てておくことが大切です。

中でも重要なのが「家賃収入」と「不動産売却」の2本柱で、不動産投資で利益を上げるためには、これらが必要不可欠なのです。

「家賃収入」は、毎月入居者から支払われる家賃をそのまま収入とすること。

「不動産売却」は、不動産を安く購入したのちに、購入金額より高値で売却し、その差額で収益を上げることです。

いずれも、シミュレーションをあらかじめ行っておけば、収益計画の見通しが立てやすくなります。

キャッシュフローシミュレーション

不動産投資でどれくらいの利益が得られるのか知るためには、「キャッシュフロー」についてのシミュレーションが欠かせません。

不動産投資で得られる収入(手元に残る現金=キャッシュフロー)の見積もりを行うことで、不動産投資が成功するかどうかの判断の目安になります。

「収益-支出」の計算式を使って大まかな利益を算出することができるので、手元にどれだけの現金が残るか、あらかじめ計算しておくと良いでしょう。

利回りシミュレーション

不動産投資における「利回り」とは、”投資をした資金に対して、どの程度の利益が得られるのか”の割合のことをいいます。

不動産投資で利益を上げたいのであれば、利回りについてしっかりと理解した上で、物件選びをしておきたいところ。

数値が高ければ収益の割合が高くなり、数値が低くなれば収益の割合が低くなります。

収益用物件を探していると、”高利回り”などの言葉を目にする機会も多いかと思いますが、それだけ「利回りが高いかどうか」は、不動産投資をする上で重要な指標なのです。

しかし、「利回りが高ければ確実に高い収益を得られるのか」と問われれば、決してそうではありません。

「表面利回り」と「実質利回り」

利回りには「表面利回り」と「実質利回り」の2種類が存在します。

「表面利回り」は、”(年間の家賃収入/物件価格)×100(%)”で計算することができ、物件価格と家賃収入のみで計算された数値かつ、満室での経営が前提です。

そのため、修繕費や管理費などの経費や、空室であった場合の計算については含まれていません。

高い数値が出たとしても、表面利回りはあくまで理想的な数値だと捉えておくほうが良いでしょう。

それに対して「実質利回り」は、(年間の家賃収入-年間の経費)÷(物件購入価格+購入時の経費)×100(%)で算出することが可能で、物件購入時に掛かる経費や、運営をしていく上で掛かるランニングコスト、空室などの損失を考えた上で計算できます。

表面利回りばかりを見ず、実質利回りについても知っておくことで、実際の不動産経営に近い数値でのシミュレーションができるのです。

しかし、修繕費や空室率などは予想を立てておくことが難しく、確実な数字が出しにくいため、実質利回りにおいても完璧な数値は計算することができません。

シミュレーションを行う際、実質利回りの計算については、「突発的な修繕費は計算に入れない」など、自分で許容できる範囲で行うと良いでしょう。

ローン返済シミュレーション

不動産投資をする際、自己資金だけではなく金融機関から融資を受けて投資を行う方も多いのではないでしょうか。

ローンの返済は、不動産投資で得た月々の家賃収入から充てるのが一般的です。

そこで注意しておきたいのが、ローンの「返済比率」について。

返済比率とは、”家賃収入に対して、金融機関へ返済する額が占める割合”のこと。

利回りの高い物件に投資したとしても、返済比率も同じく高ければ、赤字になってしまう可能性があります。

そのため、「返済比率がどれくらいになるのか」を知っておくことが、不動産投資をする上で非常に重要なのです。

返済比率は、”毎月のローン返済額÷満室時の毎月の家賃収入×100=返済比率(%)”で算出することができます。

一般的に、不動産投資における返済比率の理想的な数値は40%~50%だと言われています。

「少しでも早くローンを完済したい」と言う考えで返済比率を上げると、想定外の出費や、空室が出た場合に対応できなくなる可能性があります。

逆に、長期ローンを組むなどして返済比率を下げると、経年劣化により物件の価格が下落してしまうことも考えられます。

ローン返済についてシミュレーションする際には、今現在の返済比率だけを見るのではなく、長期的な目線で考えて返済比率を設定するのが良いでしょう。

出口戦略•売却シミュレーション

投資用に購入した不動産は、マイホーム用とせず、いずれ売却する予定の方も多いでしょう。

そこで大切なのが、出口戦略のシミュレーションをしておくこと。

周辺の物件売買価格を徹底的にリサーチするのはもちろん、物件を売るタイミングについても考えておく必要があります。

現在投資用に保有している物件について、

・持ち続ける

・5年保有したのち、売却する

・10年保有したのち、売却する

など、複数のパターンを想定した上で、物件の築年数や構造•周辺環境がどのように物件価格に影響していくのかしっかりと考えて、出口戦略のシミュレーションをすることが大切です。

また、個人事業主で不動産投資をしている場合、短期で物件を売却すると税金が高くなることも注意すべきポイント。

もし、短期間での物件売却を視野に入れているのであれば、法人化するのも一つの手です。

節税を考える場合もシミュレーションが大切

不動産投資をするメリットとしてあげられるのが、”節税対策になる”ということ。

節税をする上で大切なのは、「損益計算」ができるかどうかです。

不動産運用に必要となる各経費の合計が、家賃収入を上回って収支が赤字になった場合、その赤字を給与所得から控除できるのが損益計算の仕組みです。

給与所得に基づいて計算される所得税や住民税といった税金は、不動産投資で赤字を計上することにより減らすことができます。

そのため、不動産投資で節税をするのであれば、まず投資の収入を赤字にすることが必要になります。

節税のために収入を赤字にすることを第一に考えるとなると、「せっかく投資をしているのに意味がないのでは?」と思ってしまいますが、あくまでも税金を計算する上で収入が赤字になっていれば、実際の収入が黒字であったとしても問題ありません。

したがって、たとえ”赤字にすることが必要”であっても、安定した家賃収入が見込める物件を選ぶことは必須条件なのです。

節税に失敗しないためには、まず家賃収入の獲得について、きちんととシミュレーションをしておくことが大切です。

リスクシミュレーションも重要

不動産投資では、いつか生じるであろうさまざまなリスクに対してシミュレーションをしておくことが非常に重要です。

不動産投資では、「収益=家賃収入」となりますが、リスク対策がなされていなければ想定外の出費がかさみ、家賃収入からそれらを差し引くと収益が赤字となってしまうことも考えられます。

特に注意しなければいけないリスクは、下記の3つ。

•空室リスク

•家賃下落リスク

•災害リスク

空室リスク

最も注意すべきなのが、「空室リスク」です。

空室リスクとは、”経営している不動産に入居者が入らず、収入が下がってしまう”リスクのこと。

空室が発生している間は、ローンの返済を自腹で支払わなければなりません。

空室率の平均としては、都内の物件であれば5%、地方の物件であれば20%と想定すると良いでしょう。

空室率(稼働空室率)は、“年間稼働に対する空室率(%)=(空室数×空室月数)÷(全室数×12)×100”で算出できるので、あらかじめ自分が投資しようと考えている物件の稼働空室率を計算しておくことをオススメします。

家賃下落リスク

「家賃下落リスク」の代表的なものとしては、物件の経年劣化など物件そのものが理由となるほかに、物件の周辺環境の変化が理由となるものがあります。

物件のリフォームやリノベーションなど、メンテナンスにかかる費用の計算はもちろんのこと、投資しようと考えている物件を購入する前に、物件の周辺環境の現在•今後の動向までリサーチしておくことが必要です。

災害リスク

「災害リスク」は、事前に対応できるリスクです。

自然災害による被害は、火災保険や地震保険に事前に加入しておくことで対応できますが、災害後の入居率などについても考慮しましょう。

実際、2011年の東日本大震災後、地震による液状化現象による被害を受けた地域では、物件の賃料単価と入居率が下がったという事例もあります。

不動産投資用物件を選ぶ際には、ハザードマップや地盤サポートマップなどを事前に確認して、災害リスクが高い地域は避けることが重要です。

考えられるリスクを事前にしっかりと想定し、不動産投資のシミュレーションをしていきましょう。

不動産投資のシミュレーションに使える簡単なツールって?Excelは必要?

ここまでは、不動産投資をする上で必要なシミュレーションについて、解説してきました。

実際にシミュレーションをする際に、多くのケースについて一から自分で計算をしていくとなると「計算間違いが不安だし、想定しなければならないパターンが多くて心配」と思う方も多いですよね。

Excelのソフトや、スマートフォンのアプリでもシミュレーションができますが、Excelを使ってシミュレーションをする場合はExcelについての専門知識が求められることがあります。

アプリの場合は、ダウンロードが面倒だったり、広告が多くて使いづらいと感じることもあるでしょう。

そんな人におすすめなのが、インターネット上で簡単に不動産投資シミュレーションができる無料ツールの「投資スケルトン」です。

「投資スケルトン」とは?

投資スケルトンは、ダウンロードや面倒な登録の手間がなく、数値を入力するだけで物件の価値を査定できるツール。

投資スケルトンを使ってみる!

日本全国にある物件の投資シミュレーションが可能でありながら、完全無料で利用できます。

300万件以上の取引事例のデータをもとにした、リアルな投資物件の査定が可能です。

「投資スケルトン」でマンションの資産価値を無料査定!

投資スケルトンでは、地域別のマンション平均売却金額•平均賃料のほか、物件の詳細な売却シミュレーションができます。

ここからは、詳しい使い方を実際の利用画面を交えてレクチャーしていきます。

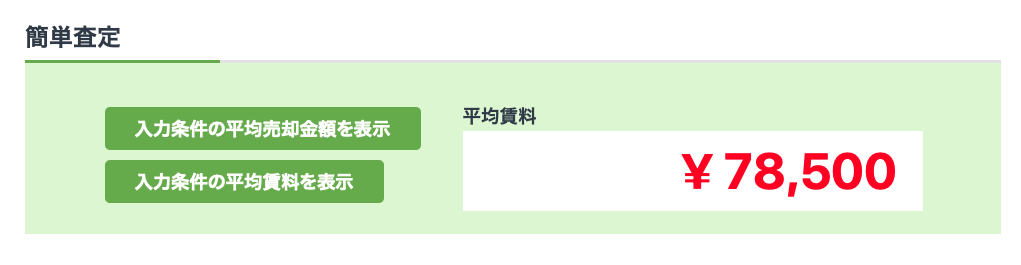

平均売却金額•平均賃料を簡単査定

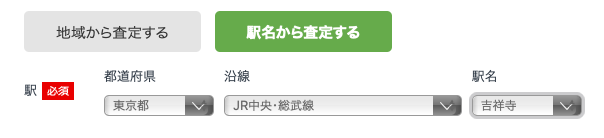

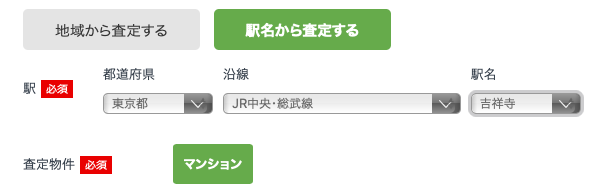

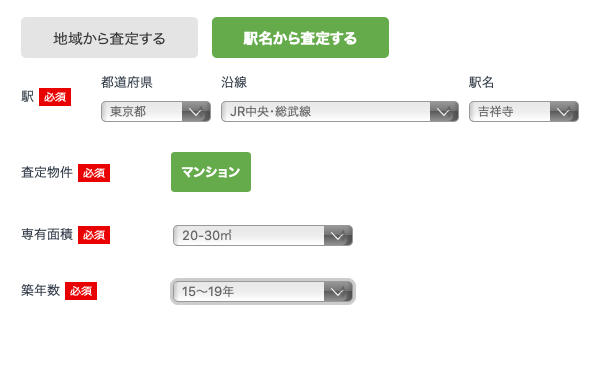

「投資スケルトン」では、地域または駅名を選ぶだけで、平均売却金額•平均賃料の各金額について査定することができます。

今回は、東京都武蔵野市吉祥寺エリアに、専有面積が25㎡で築18年のマンションがあったと仮定します。

査定する物件の所在地は、東京都武蔵野市吉祥寺エリアと仮定しているので、都道府県に「東京都」沿線に「中央•総武線」駅名に「吉祥寺」を選択します。

査定できる物件は、現在マンションのみですので「マンション」を選択。

専有面積は「20-30㎡」、築年数には「15-19年」を選択します。

ここまで入力が終わったら、指定したエリアでの平均売却金額を知りたい時は「入力条件の平均売却金額を表示」を押下します。

すると、この条件での平均売却金額は「¥18,300,000」であるとの数値が表示されます。

また、指定したエリアでの平均賃料を知りたい時は「入力条件の平均賃料を表示」を押下します。

こちらは「¥78,500」という数値が表示され、この金額が吉祥寺エリアの平均売却金額•家賃ということになります。

地域から選択する場合は、市区町村以下を指定することによってさらに細かいエリアでの査定が可能。

このように、査定をしたいエリアと専有面積•築年数が分かっている場合、投資スケルトンを使えばダウンロードや登録する手間なく、平均売却金額や平均賃料について、すぐに調べることができるのです。

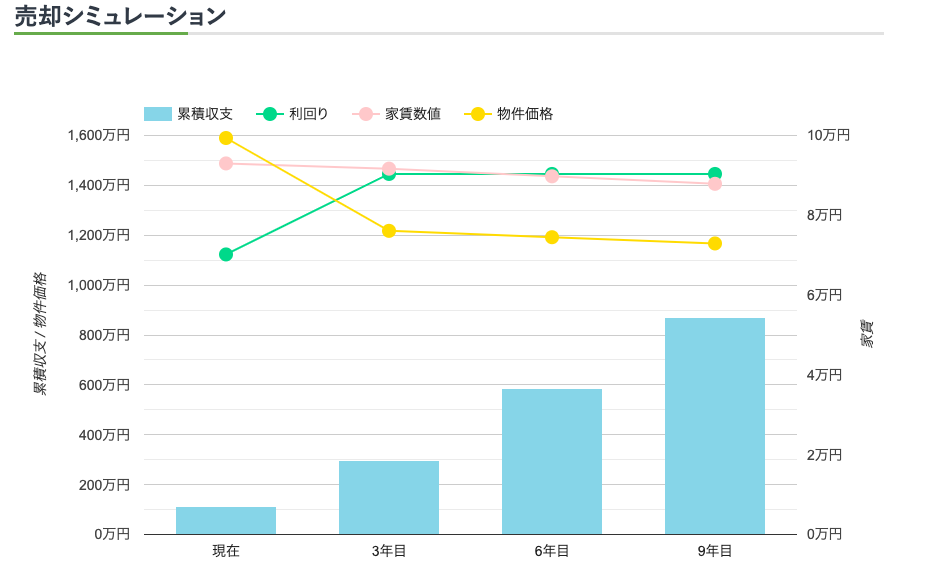

売却シミュレーションも可能

投資スケルトンでは、不動産の売却シミュレーションも簡単に行うことができます。

こちらはまずユーザー登録が必要となりますが、駅名や町名から検索するとその地域のマンション一覧が表示されるので、自分が投資したいマンション名を選択すれば、その物件の累積収支や利回り•家賃数値•物件価格の推移を知ることができます。

このようなグラフも表示されるので、数値の推移が非常にわかりやすいのが特徴です。

より詳細なシミュレーションをしたい場合は、ローンの残りの返済年数や管理費•修繕積立金の月合計、集金代行手数料や固定資産税、月々の返済額を入力することで、年間のランニングコスト•ローンの返済額•実質収支を自動計算にて算出可能。

12年間収支~ローン完済時収支までの数値を自動で計算してくれるという、たいへん便利な機能です。

不動産投資の出口戦略として物件の売却を考えているのであれば、細かい数値までシミュレーションができる、こちらの機能を利用する価値は大いにあるでしょう。

「投資スケルトン」を利用するメリット

不動産投資のシミュレーションツールを利用する際、入力すべき情報が多ければ多いほど、面倒に思えてしまいますよね。

その点「投資スケルトン」は、平均売却金額•平均賃料の簡単査定であれば入力必須項目が少なく、手軽にシミュレーションできるので非常に使い勝手の良いツールです。

簡単査定よりもう少し詳細なシミュレーションができる「売却シミュレーション」を利用する場合でも、投資したいマンションのある地域•駅名やマンション名さえ分かっていれば、自動的に必要な情報が入力されるので、自分の手で入力しなければならない項目はそこまで多くはありません。

一度ユーザー登録を済ませてしまえば、全国にある物件を調べることができるので、これから不動産投資用物件を購入する方にとって、物件情報をリサーチするのにもうってつけだと言えるでしょう。

DCR•リスクパーセンテージ•売却運用率も割り出せる

また、売却シミュレーションでは、「DCR」「リスクパーセンテージ」「売却運用率」について、自動計算に基づいた数値が表示されます。

DCRとは、”年間の返済額に対して、何倍の収入があるか表したもの”。

1.2以上が安全、1以上1.2未満がやや安全、1未満を危険として、表記されています。

リスクパーセンテージとは、”年間の返済額とランニングコストに対して、家賃の下落も考慮し持ち続けた場合、何%のリスクがあるかを計算した数値”のことです。

80以下が安全、80より大きく100以下がやや危険、100より大きいと危険とされています。

売却運用率は、”数年後の売却運用率分が、今物件を売却することで、何倍得をすると言う数値適不適のボーダーを1倍とする”ものです。

特にリスクパーセンテージにおいては、たとえ現段階で安全域であっても、10年後に建物の経年劣化等により物件の価値が下がり、やや危険•危険の域に入ってしまうことも考えられます。

これらを、自分で計算や調べる手間なく、詳細に算出してくれるのが投資スケルトンを利用するメリットの一つだと言えるでしょう。

不動産投資シミュレーションツールは、簡単なものから高度な査定ができるものまで、さまざまなツールが存在しています。

「自分に合ったツールを探すのが大変」だと思う方も少なくないと思いますが、その点では、投資スケルトンは「これ一つで、目的に合ったシミュレーションが可能」といっても過言ではないでしょう。

不動産投資をする上で知っておきたいシミュレーションまとめ

今回は、不動産投資をする上で必要なシミュレーションと、役立つシミュレーションツールについて紹介してきました。

シミュレーションをすることで、収支計画が明確になるほか、投資をする上で起こりうるリスクを回避することにもつながります。

不動産投資を始めようとしていて、気になっているエリアや投資用物件があるという方は、今回紹介した「投資スケルトン」を使って、まずは簡単なシミュレーションから始めてみてはいかがでしょうか。

このコラムを書いている人

マンション経営ラボ 編集者

最新の不動産投資情報や株式、投資信託、為替など幅広い投資コンテンツを掲載。 オーナー様自身で最適な不動産の購入・売却・運用の判断材料になる情報をタイムリーに提供いたします。

関連する記事