子供名義の口座が、課税対象財産に!?

投稿日2022/08/30

子供の将来のためにと、子供名義の通帳を作成して、コツコツと貯金をしている保護者は多いのではないでしょうか。

人から人へ個人的に金銭を送る場合は贈与税がかかりますが、年間(1/1~12/31)110万円までは非課税となるため、この金額を上回らないよう気を付けている方も多いはず。

しかし、たとえ110万以内の金銭譲渡や子供名義の口座であっても、子供自身の財産として認められなければ、贈与税や相続税の課税対象財産となる場合もあるので注意が必要です。

今回は子供名義の口座が、子供本人の財産として認められるためにしておくべきことを紹介します。

課税対象財産とならないために

課税対象財産とならないためには、贈与が成立していることが重要です。

贈与が成立するためには、「あげる」と「もらう」という意思疎通に加えて、実際に財産をあげることが必要です。

たとえば以下のような場合には、贈与は成立していません。

・口座に入金していることを子供に伝えていない

・親が通帳や印鑑を管理している

・子供が自由にお金の引き出しができない

このような状況の預金を、名義預金※と言います。

※口座名義人と実際にお金を出した人が違う預金のこと

もらう側の子供にしてみれば、知らされていなければ「もらう」という意思がなく、実際にもらっていないため、贈与にはならないということになります。

贈与が成立していなければ、年間110万円の非課税枠を利用することができません。

仮に子供に与える口座の残高が1,600万円だった場合、495万円の贈与税がかかり、一度に納税をすることになります。

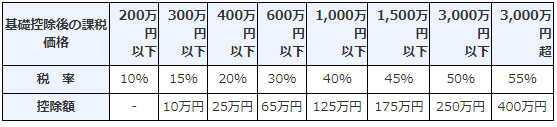

贈与税額の計算式

基礎控除後の課税価格 1,600万円 - 110万円 = 1,490万円

贈与税額の計算 1,490万円 × 50%- 250万円 = 495万円

贈与税の税率について 〈一般贈与財産用〉 国税庁HPより

贈与税を発生させることなく子供に財産を分け与えるためには、必ず贈与を成立させる必要があります。

贈与税をかけずに贈与するためには

贈与を成立させる際には、誰しもが贈与税の金額を気にすることでしょう。

子供1人が1年間に受け取った金額が110万円以下であれば贈与税はかかりませんが、以下の点を守って贈与を行うべきです。

贈与契約書を作成する

通帳に記載された金額が贈与によるものであることを税務署に証明するために、贈与契約書を作成してお金の移動履歴を明確にします。

もし、名義預金のまま親御さんがなくなってしまった場合には相続税の課税対象となるため、あらかじめ贈与契約書を作成しておきましょう。

110万円以下の贈与の場合、同時期に同じ金額の贈与を避ける

例えば、1,000万円を10回に分けて贈与するというような、あらかじめ贈与する総額が決まっている贈与を、基礎控除の範囲内で分割して行う「定期贈与」とみなされると、贈与税を支払うことになります。

110万円以下の贈与を毎年続ける場合は、贈与する時期や金額を変えるなどし、贈与の都度、贈与契約書を作成しておきます。

子供1人が贈与される金額が110万円超の場合は申告が必要

複数人から贈与を受けて、子供一人が1年間に受け取った金額が110万円を超えていた場合には、贈与税がかかります。

申告・納税をする義務があるのは、贈与を受けた人(子供)です。

きちんと申告・納税をしておくことで贈与があったという証拠となり、将来子供に多額な預金があったとしても親御さんの財産であると判断されることはありません。

まとめ

1年間に子供1人が受ける贈与の金額が110万円以下であれば、贈与税はかかりません。

しかし、子供名義の口座が子供の財産であると証明するためには、贈与契約書の作成や、毎年同時期に同額の贈与をしないなどの対策が必要です。

このコラムを書いている人

yamahiro

茨城県生まれ 保有資格:宅地建物取引士/賃貸不動産経営管理士

関連する記事