【不動産投資 一棟編⑩】年間返済額(ADS:Annual Dept Service)

投稿日2021/09/13

2021.9.13

代表取締役会長 渡邊 勢月矢

前回は、「営業純利益(NOI:Net Operating Income)」についてお伝えしました。

前回のコラムはこちらになります。

ここで今までの指標のおさらいをしてみますね。

2021年6月28日から「様々な投資指標」というコンテンツで現在、①~④と⑮の5つの指標をお伝えしてきました。

①総潜在収入(GPI:Gross Potential Income)

②実行総収入(EGI:Effective Gross Income)

③運営費用(OPEX:Operating Expenses)

④営業純利益(NOI:Net Operating Income)

⑤年間返済額(ADS:Annual Dept Service) ← 今回のコラム

⑥税引き前キャッシュフロー(BTCF:Before Tax Cash Flow)

⑦税引き後キャッシュフロー(ATCF:After Tax Cash Flow)

⑧借入返済余裕率(DCR:Dept Coverage Ratio)

⑨損益分岐入居率(BER:Break Even Ratio)

⑪全期間利回り(IRR:Internal Rate of Return)

⑫総収益率(FCR:Free and Clear Return)

⑬自己資金配当率(CCR:Cash on Cash Return)

今回は、様々な投資指標の⑤「年間返済額(ADS)」についてお話したいと思います。

・年間返済額(ADS)とは?

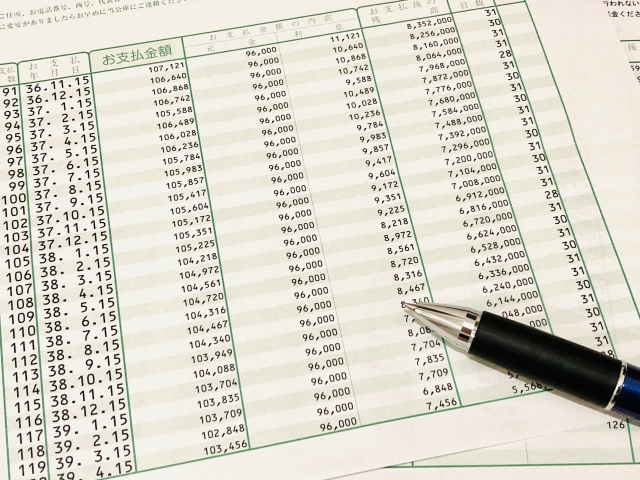

こちらは、年間の借入元金と金利を合わせた借入返済額になります。

不動産投資は、融資を活用して投資ができるのでほとんどの方が不動産担保融資という形で金融機関から融資を受けていると思います。

融資については、以前のコラム①区分ワンルーム投資との違いについて ②一棟投資の魅力

で触れているので参照いただければと思います。

「融資を引く」という言い方を不動産投資の世界ではよく耳にします。

私はこの言葉が金融機関と不動産投資との密接な関係性をイメージさせていると感じます。

不動産投資は、借入をするオーナーと貸し付ける金融機関が協業して収益を分かち合うといった感じでしょうか。

実際にイールドギャップという専門指標もあり、総収益率(FCR)-ローン定数(K%)で算出されます。ローン定数(K%率)とは、年間返済額(ADS)÷借入総額 になります。

後に出てくる指標になりますが、総収益率(FCR)はかなり大事です。

世間では、表面利回り-ローン定数(K%率)をしていたりしますが、こちらは間違いです。

このイールドギャップがプラスになることが最低限必要なモノサシだと思います。

マイナスの場合は、金融機関の取り分が多い(=投資家の取り分が少ない)ことを指しますので投資家の収益性が低い投資となってしまいます。

また、金融機関と提携した業者しか紹介できない提携ファイナンスという商品もあり、不動産会社も金融機関とは、かなり密接な間柄です。

不動産販売会社の多くは、どこの金融機関と提携が取れているかで販売実績に大きな差が出てきます。

区分ワンルームの場合は、新築、中古ともに提携ファイナンスがない場合、不動産会社は、お客様に売主の立場でお客様にローンを提供して販売することができません。

提携ファイナンスのある不動産会社にお客様だけ紹介して、バックマージンをもらう輩も残念ながら業界には暗躍していますので、ご注意ください。ちなみに業界用語で「パック」といいます。

また、案件ごとに融資を打診することを「持込(もちこみ)」と言いますが、某金融機関では、提携と持込では、融資条件が全く違っていたりします。

投資物件の場合は、信頼できる不動産会社経由で打診した方が個人で動くよりも結果的に良い融資条件を得られるケースが多いと思います。

新築一棟の場合は、一部提携があるようですが、中古一棟の場合は、提携というより基本的には案件ベースの持込で、お客様の属性・物件によって持込金融機関が変わってきます。

区分よりも融資をする金融機関も多いので、間口が広いと言えると思います。

2018年のスルガ銀行によるシェアハウス物件に対する不適切融資の問題、いわゆる「かぼちゃの馬車事件」以来、一棟融資もかなり規制が強化されて、融資が絞られていましたがここにきて少し明るい兆しが出てきました。

このコラムを執筆中の2021年9月3日の日経新聞朝刊7面に「アパート融資の底打ち気配」という見出し記事があり、地方銀行を中心に投資用不動産ローン(アパート融資)を拡大する動きがあるようですね。

横浜銀行、静岡銀行、香川銀行で融資残高が昨対比で増加しているようです。

理由としては、新型コロナ感染拡大をきっかけに個人の資産運用への関心が高まり、購入需要が多くなったようですが、一時的に増加しただけという意見もあるようです。

ただ、今回の新型コロナの影響は、オフィスビルや商業施設の空室率は増加しましたが、いわゆる住居系の不動産はあまり影響がなく、投資対象として改めて住居系に需要が集まっていると思われます(※上記金融機関の融資対象も殆どが住居系です。)。

今回は、以上になります。

次回は、「税引き前キャッシュフロー(BTCF:Before Tax Cash Flow)」について、お話ししようと思います。

\ FGHにおまかせ /

このコラムを書いている人

渡邊 勢月矢

株式会社FGH代表取締役会長 CPM ® (米国不動産経営管理士)徳島県生まれ、広島県育ち。 大学卒業後、中小企業の営業支援を行う会社に就職。「個人投資家の目線に立った不動産売買仲介事業をしたい」との想いを抱き2007年2月、株式会社アーバンフォースを設立。その後、賃貸・売買部門を独立させ、株式会社FGHを設立・ホールディングス化。年間1000件以上の仲介案件を手掛け、通算10000件以上の適正な流動化を実現し、不動産所有者、購入希望者双方のニーズを満たすサービスを提供し続けている。 保有資格:宅地建物取引士/賃貸不動産経営管理士

関連する記事